この記事は約 5 分で読めます。

会社が事業活動していくうえで資金繰りは非常に重要です。多くの会社は自己資金だけの資金繰りは難しいので不足する資金を金融機関などから借入します。これを借入金といいます。

→ダウンロード:マンガで分かる!インボイス制度開始後の「隠れ課題」とは?

借入金は借入期間により短期借入金と長期借入金にわかれます。この短期と長期は一般の借入金の認識と会計の認識は少し異なります。会計では返済期限の到来を基準にして短期と長期を考えます。そのため、長期借入金でも返済期限の到来日によっては一部を短期借入金の勘定に振替して管理します。

この記事では経理担当として資金繰りに携わった経験のある筆者が、借入金の基本について詳しく解説します。

借入金とは

借入金(かりいれきん)とは、いわゆる融資によって得られる資金のことで、返済時に利息を上乗せして返すのが一般的です。借入金は使用目的により大きくわけて次の3種類があります。

【運転資金】

事業の運転のための資金です。単純な運転資金から季節資金、納税資金などが該当します。数カ月のものから5年程度のものが多いです。

【設備資金】

工場の建設や高額な機器の購入などのための資金です。10年から長いものでは15年などもあります。

【創業資金】

事業を開始する時に必要な資金です。事業開始後数カ月の運転資金も含みます。公庫では開業7年未満の事業者も対象としています。

設備資金は運転資金などに比べて金額が高額になり返済期間が長期になる場合が多く、日本政策金融公庫は据置期間があり借入期間を長期に設定しやすい傾向があります。

借入金は借入期間の長さにより短期借入金と長期借入金にわかれます。ちがいについて確認しましょう。

1. 短期借入金

短期借入金は入金日の翌日から1年以内に返済期日が到来する借入金です。運転資金を想定しているので、売掛金をすべて回収できれば返済できる程度の金額を設定します。経営が健全であれば、無理なく返済しながら資金をまわしていきます。

場合によっては赤字であっても売掛金の回収予定をもとにした返済計画により借入できます。返済期間が短いので資金繰りに気をつけねばなりませんが、金利は一般的な長期借入金よりも低めです。

2. 長期借入金

長期借入金は返済期日が1年を超えるものをいいます。設備投資のために借入れる場合が多いと思います。担保や信用保証、綿密な事業計画を求められ、審査のハードルは短期借入金より高くなります。継続的な営業キャッシュフローの見込みがないと借入が難しいこともあります。

返済期間が長いため緻密な資金繰りは要しませんが、借入額が大きくなる傾向があり返済の負担が大きくなりがちです。

借入金の勘定は?短期と長期の会計処理の違いは?

借入金は会計では返済までの期間によって勘定科目を変えるのが原則です。そのため、長期借入金のうち、1年以内に返済期限が到来するものを「短期借入金」勘定で管理します。判断基準が融資を受けた時の期間の長さではないので注意しましょう。

勘定を振替して管理するのは「短期借入金」と「長期借入金」の会計上の扱いがちがうためで、短期借入金は「流動負債」、長期借入金は「固定負債」と認識します。

実務的には1年基準を適用して決算処理で長期借入金のうち、翌期に返済期限が到来するものを短期借入金に振替して貸借対照表を作成します。

【5年の借入をした場合の仕訳例】

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

| 預金 | 1,000,000 | 長期借入金 | 1,000,000 |

【長期借入金を短期借入金に振替する仕訳例】

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

| 長期借入金 | 200,000 | 短期借入金(1年以内返済長期借入金) | 200,000 |

短期借入金欄には借入期間が1年以内の「短期借入金」と「1年以内返済長期借入金」の合計を表示することになります。

.png)

引用:貸借対照表のサンプル

ちなみに、固定負債よりも流動負債の比率が高いということは、1年以内に支払わなければならない負債が多く、その会社の財務安全性は低いと考えます。

借入金の種類

借入金の種類について代表的なもの確認しましょう。会社によっては手形取引がないなど利用できないものもあると思いますが参考にしてください。

1. 証書貸付

証書貸付は契約書の締結により借入する方法です。一般的に「金銭消費貸借契約書」をかわします。契約により借入条件や返済条件が決まります。返済は、元金部分の返済額が同額で、利息が返済回を重ねるごとに減っていく元金均等返済が多いと思います。

証書貸付は次のようなものがあります。

- 信用保証協会保証付融資の証書貸付

- プロパー融資の証書貸付

- ビジネスローンの証書貸付

長期借入金に利用されることが多く、設備投資だけでなく長期の運転資金の借入にも利用します。

【返済と支払利息を同時に支払った場合の仕訳例】

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

| 借入金 | 1,000,000 | 預金 | 1,010,000 |

| 支払利息 | 10,000 |

保証料の処理はこちらの記事「保証料とは?信用保証料の仕訳と償却処理について詳しく解説!」で解説していますので参考にしてください。

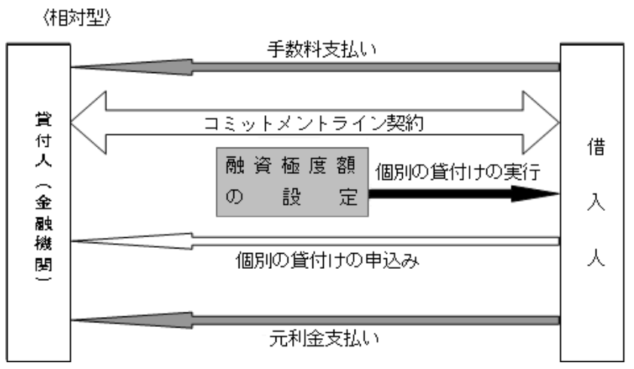

2. コミットメントライン

コミットメントラインは銀行に手数料を支払って一定の範囲内でいつでも資金を引き出せる銀行融資枠のことです。通常、コミットメントラインといえば、常時資金を動かせるリボルビングラインのことを指します。

融資枠内なら、審査なしに自由に資金を動かすことができます。業績が悪化していても、契約期間内であれば金融機関は融資を断れません。期限は1年で更新するものが多いと思いますが、3年など複数年のものもあります。

引用:国税庁

コミットメントライン契約は利息とは別に融資枠の設定に対して「ファシリティフィー」という手数料が発生します。また、未使用の融資枠に対して将来貸し出す枠に対して支払うべき手数料の「コミットメントフィー」が発生します。

複数年契約のコミットメントラインのファシリティフィーは長期前払費用に計上して融資枠の設定期間で償却します。複数の金融機関が引き受けする協調型(シンジケート方式)の場合は幹事の金融機関に「アレンジャーフィー」を支払いますが、これは一括費用処理をします。

3. 当座貸越

当座貸越は極度額を設定して、限度額までは借入できる借入方法です。借入のたびに金融機関に対して借入の申込を行う必要がなく、当座預金の残高以上の支払が可能になります。

当座貸越には「一般当座貸越」と「専用当座貸越」があります。

一般当座貸越

「当座勘定貸越約定書」を締結して、当座預金の残高が不足した場合に自動的に貸越となるものです。手形や小切手の決済時の一時的な資金不足に対応できるメリットがあります。支払手形や小切手の不渡りを防ぐことが可能です。

専用当座貸越

「当座貸越契約証書」に基づき、繰り返し借入と返済を行うことが可能になります。各種支払や決済など一時的な資金不足に備えられるうえに、返済も当座預金に預け入れるだけで手間がかかりません。一般的に短期運転資金として用いられます。

4. 手形貸付

手形貸付は借用証書のかわりに手形を銀行に差し入れて借入する方法で、法的には金銭消費貸借契約とみなされます。主に1年以内の短い返済期間の借入で使われます。

借入する会社が振出人となり、受取人を金融機関とする約束手形を振り出し、銀行からは手形額面から利息を引いた金額が振込まれます。

建設業などでよく使われる借入方法です。工事にかかる支払が発生しており、引き渡しまで代金を回収できないため資金繰りが厳しい場合に利用します。

5. 手形割引

手形割引は受取手形を支払期日前に銀行に買い取ってもらう方法です。手形割引といっても、手形を担保にした借入という位置づけです。手形額面から割引料を差し引いた額が銀行から振込まれます。

手形割引は振出人の企業の信用により割引料が異なります。割引料は手形割引レートの基準(会社のランク別)を加味して決まります。自社の業況が悪くても手形振出企業が上場企業であれば割引料は安くこともあります。

割引した手形の振出人が倒産したり、不渡りになった場合は、買い取りしてもらった会社(持込人)が手形を買い戻す義務があります。支払いできない手形を振り出した取引先にかわって銀行に返済しなければならいなので注意が必要です。

手形割引では振出人が支払できなかった場合の保証義務に対して時価評価をし、貸倒率などをもとに計算した額を費用勘定の「保証債務費用」と負債勘定の「保証債務」に計上します。

【割引手形勘定を使った手形割引の仕訳例】

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

| 当座預金 | 995,000 | 割引手形 | 1,000,000 |

| 手形売却損 | 5,000 | ||

| 保証債務費用 | 10,000 | 保証債務 | 10,000 |

【割引した手形が決済された場合の仕訳例】

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

| 割引手形 | 1,000,000 | 受取手形 | 1,000,000 |

| 保証債務 | 10,000 | 保証債務取崩益 | 10,000 |

※保証債務費用は営業外費用、保証債務取崩益は営業外収益です。

6. 売掛金担保融資

売掛金担保融資は、売掛金を担保にする借入方法です。ABLとも呼ばれ、銀行か貸金業者だけが取り扱います。契約条件によって長期借入金か短期借入金に計上します。

担保としている間は、売掛先との取引の停止や売掛金を他者へ譲渡をすることはできません。また、売掛先との契約条項に債権の譲渡を禁止する条項がある売掛金は担保にすることがきません。

借入金の返済が滞った場合は売掛先へ債権譲渡が通知され、売掛金から回収されます。

間違えやすい取引にファクタリングがあります。ファクタリングは売掛金の譲渡契約ですから、売掛金を担保として借入れる売掛金担保融資とは異なりますので混同しないようにしましょう。

借入金に関する指標

会社の規模はさまざまですから、借入金の大きさだけでは会社の経営状態を知ることはできません。代表的な借入金の指標を紹介します。

1. 借入金依存度

借入金依存度は会社の資産をどれくらい借入金で補っているかをみる指標です。業種により設備投資の必要性などがことなりますので一概にいえませんが、大まかな危険ラインはあります。

【借入金依存度の計算方法】

借入金依存度(%)=総借入金(短期借入金+長期借入金+割引手形+社債など)÷総資産×100

借入金依存度は、製造業で60~65%、卸売業で50~55%、その他の業種では30%を超えると注意が必要といわれます。

2. 借入金月商倍率

借入金月商倍率は運転資金の借入をみる指標です。借入金の総額が月額売上の何倍程度かにより短期の資金繰りの状況を知ることができます。

【借入金月商倍率の計算方法】

借入金月商倍率=借入金の総額(短期借入金+長期借入金+割引手形)÷売上高(月平均)

借入金月商倍率は業種によりことなりますが、製造業では3倍、卸売業では1.5倍を超えると注意が必要といわれます。ただし、短期の資金をみる指標ですので長期の設備投資の借入金などが多い場合などは適切でないこともあります。

まとめ

会社はさまざまな資金を必要とします。自己資金だけでは足りず、借入しているのが一般的です。また、借入金は資金繰りと切っても切り離せないものです。いくら売上があり損益計算書では利益が出ていても、資金繰りがうまくいかないと最悪の場合「黒字倒産」することもあります。

借入金を担当として扱う人は限られているかもしれませんが、経理担当として基礎知識はあったほうがよいと思います。知っていれば、自社の状況を知ることもできますし、取引先の信用調査票をよむ場合も役に立ちますよ。