この記事は約 5 分で読めます。

e-Taxといえば所得税の確定申告のイメージが強いかもしれませんが、法人の税金の申告にも利用できます。実際に個人の所得税と法人の法人税のe-Tax利用率をみると法人税が上回っています。

サービス開始時に比べ書面提出する書類がオンラインで提出できるようになり、会計ソフトと電子申告データの連係など使い勝手がよくなっています。また、e-Taxに連動した納税方法の選択肢も広がっています。

→ダウンロード:マンガで分かる!インボイス制度開始後の「隠れ課題」とは?

この記事では経理担当として実際に法人税の納付手続を行っている筆者が、e-Taxの基本について詳しく解説します。

その前に『電子申告制度』についてもっと詳しく知りたい方はこちらをご覧ください。

e-Tax (イータックス)とは

e-Tax(イータックス)とは国税庁が運営する国税電子申告・納税システムのことです。所得税、法人税、消費税等の申告や申請・届出等の各種手続がインターネットを利用したオンラインでできます。

本来、国税電子申告・納税システムを指しますが、最近は申請に利用するe-Taxソフトのことを指して呼ぶこともあります。

e-Tax (イータックス)の利用率はどれくらい?

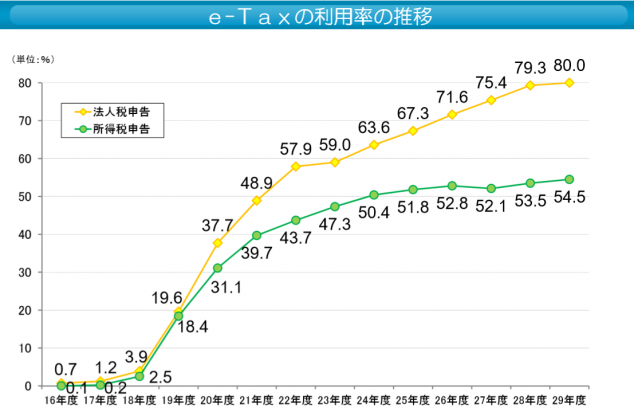

e-Taxは個人よりも法人に普及しており、2017年度の法人税申告は80.0%がe-Taxによる申告となっています。

引用:国税庁|e-Taxの利用率の推移

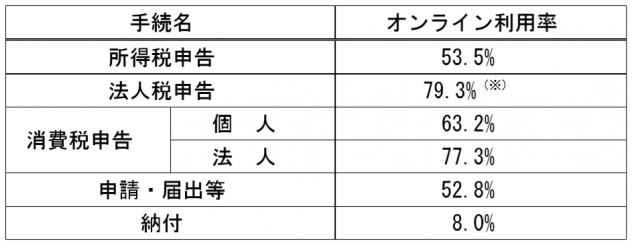

法人税の申告以外にもe-Taxでの申請・届出等の手続は増加しています。法人の消費税申告は77.3%、申請や届出は52.8%がe-Taxを利用したオンラインで行われています。

引用:財務省|手続の概要及び電子化の状況

資本金1億円以上の大法人の法人税申告の利用率は56.9%ですが、大法人は2020年4月1日以降に開始する年度から法人税と消費税の申告をe-Taxで行うことが義務化されましたので、今後の利用率はますます上っていくと思われます。

e-Taxの対象となった大法人が法人税や消費税の申告を書面でした場合は、その申告は無効となります。無申告加算税が課され、2期連続すると青色申告の取り消し対象となりますので注意しましょう。

e-Tax (イータックス)のメリットとデメリット

電子申告や手続だけでなく納税証明まで取得できる便利なe-Taxですが、プラス面ばかりではありません。メリットとデメリットを確認しましょう。

e-Tax (イータックス)のメリット

・書面で税務署に申告するより事務処理の負担が少ない

・申告から税金納付までパソコンで一括処理でき便利

・還付金が早く還付される(還付金の振込日もメッセージで事前に通知される)

・省略できる添付書類がある

・e-Taxソフト以外の自社が使用している会計ソフトの申告データを利用して処理できる

・特例の案内などの情報提供がある(法人税の納付の特例の情報などの案内が届く)

・法人税や消費税の申告や中間申告の案内が届くので処理モレを防ぐことができる。

e-Tax (イータックス)のデメリット

・事前手続に手間がかかる

・電子証明書を利用するコストがかかる

・e-Taxに対応するパソコンの環境が必要

・随時ソフトのバージョンアップが必要

・パソコンを変えると電子証明書の取得などの設定を再度行わなければならない

e-Tax (イータックス)導入のハードルは?

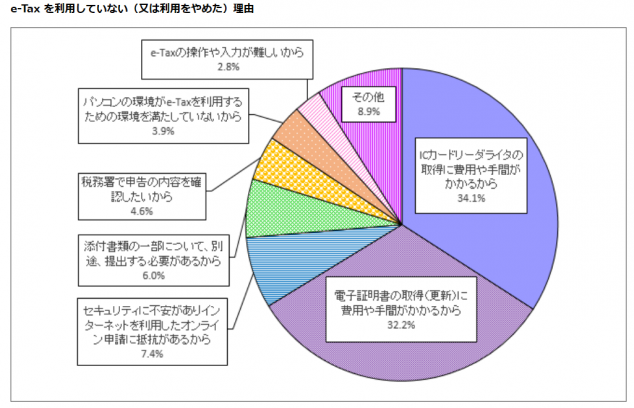

2016年(平成28年)に実施されたアンケートによるとe-Taxを利用しない理由は次のようになっています。

1. ICカードリーダライタの取得に費用や手間がかかるから (34.1%)

2. 電子証明書の取得(更新)に費用や手間がかかるから (32.2%)

3. セキュリティに不安がありインターネットを利用したオンライン申請に抵抗があるから (7.4%)

4. 添付書類の一部について、別途、提出する必要があるから (6.0%)

5. 税務署で申告の内容を確認したいから (4.6%)

引用:平成28年度における国税電子申告・納税システム(e-Tax)の利用に関するアンケートの実施結果について|e-Tax を利用していない(又は利用をやめた)理由

これらの問題点は徐々に改善されており、2016年からは申告書につける添付書類が書面だけでなくイメージデータにより提出できるようになりました。法人税申告の添付資料として必須の法人事業概況説明書もe-Taxでデータ提出できます。

所轄税務署用の法人事業概況説明書が必要なのは資本金が1億円未満の法人です。資本金1億円以上の法人は法人事業概況説明書ではなく、国税の調査課所管法人用の会社事業概況書を提出するので覚えておきましょう。

また、2019年からはICカードリーダライタがなくてもe-TaxのIDとパスワードだけで申告できるようになり利用しやすくなってきているのではないでしょうか。

e-Tax (イータックス)導入の手順

導入までの手続が煩雑との声もあるe-Taxですが、どのような手続が必要なのでしょうか。確認していきましょう。

(1) 電子証明書の取得する

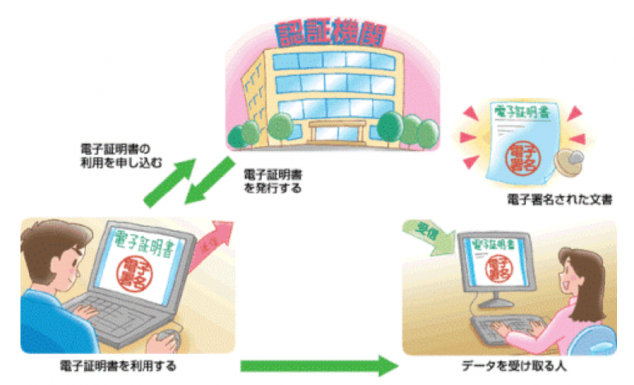

e-Taxで利用できる電子証明書は電子署名法の特定認証業務の認定を経て認証局が作成した電子証明書の定められたものだけです。

e-Taxでは、電子証明書及び電子署名を用いて以下の2点を確認します。

①そのデータの作成者が誰であるのか

②送信されたデータが改ざんされていないこと

インターネットを利用したデータのやりとりにおいて、本人確認の役割を果たすものが電子証明書であり、データの真正性を保証するために必要なものが電子署名なのです。

引用:国税庁|電子証明書とは

【e-Taxで利用できる電子証明書の認証機関】

- 商業登記認証局

- 株式会社帝国データバンク

- 東北インフォメーション・システムズ株式会社

- 日本電子認証株式会社

- 株式会社NTTネオメイト

- セコムトラストシステムズ株式会社

- 三菱電機インフォメーションネットワーク株式会社

- 方公共団体組織認証基盤(LGPKI)

- 政府共用認証局(官職認証局)

利用料金や電子証明書の有効期間(証明期間)は発行する認証機関が定めることになっていますので利用する認証局に確認しましょう。

また、所得税徴収高計算書・納付情報登録依頼・納税証明書の交付請求のみを利用する場合には電子証明書は必要ありません。

(2) 開始届出書を提出する

申告書を書面提出から電子申告に切り替えるためには開始届出書の提出が必要です。書面提出も可能ですし、e-Taxからオンラインで届出することもできます。

引用:e-Tax|開始届出書

届出に必要な法人番号は法人番号通知書で通知されている番号です。わからない時は国税庁サイトの「法人番号公表サイト」で社名や住所から検索して番号を確認することができます。

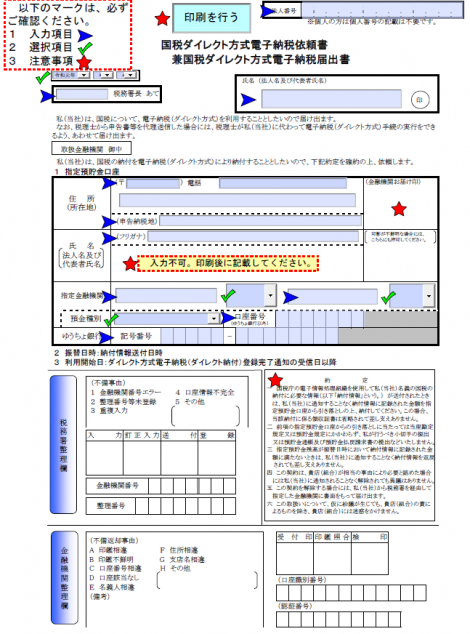

書面で提出する場合は、こちらの国税庁サイトから「電子申告・納税等開始(変更等)届出書」の様式がダウンロードできます。

(3) 利用者識別番号を取得し暗証番号を設定する

開始届出書をオンラインで提出した場合は、利用者識別番号及び暗証番号がオンラインで通知されます。開始届出書を書面で提出した場合は税務署から「利用者識別番号等の通知書」が送付されます。

利用者識別番号はe-Taxにログインする時に必要ですから慎重に管理しましょう。

-634x489.png)

(4) 初期登録する

e-Taxソフトを初めて利用する時は初期登録が必要です。メニュー画面の「利用者情報登録」から必要な項目を入力して使用できるようにします。

「利用者識別番号等の通知書」に記載されている暗証番号を入力して「新暗証番号」を登録します。セキュリティのため暗証番号は必ず変更しておきましょう。また、利用しだすと定期的に暗証番号の変更を求めてきますので対応しましょう。

詳しい初期登録の方法は「e-Tax初期設定マニュアル」で確認できます。

e-Tax (イータックス)で申告した場合の税金の納付

e-Taxを利用した場合は金融機関や税務署に出向き納税する以外にもオンラインで税金を納付することができます。方法がいくつかありますのでご紹介します。

(1) ダイレクト納税

ダイレクト納付とは事前に税務署へ「国税ダイレクト方式電子納税依頼書」を提出し、e-Taxを利用した電子申告後に届出をした銀行口座からの税金が引き落とされる方法です。

事前手続すると、e-TaxのメッセージBOXに申告書受付メールが届き、そのメールにある「ダイレクト納税する」ボタンから納付処理ができます。また、引落は即時もしくは期日指定も可能です。

ダイレクト納税の詳しい手続や方法はこちらの「ダイレクト納税マニュアル」で確認できます。

開始届出書の提出時に、電子納税に限定した「特定納税専用手続」を選択していると利用できませんので注意しましょう。

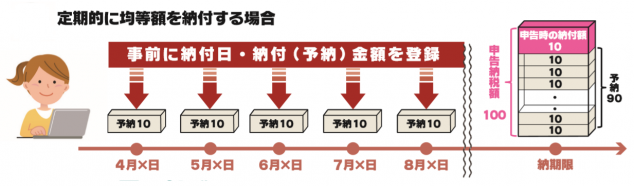

ダイレクト納税はあらかじめ納付日や納付金額等をe-Taxに登録しておくことで登録した納付日に預金口座から引落して納付(予納)することができます。消費税のように毎月納付する税金の手続に便利です。

引用:国税庁|ダイレクト納付

(2) インターネットバンキングから納付

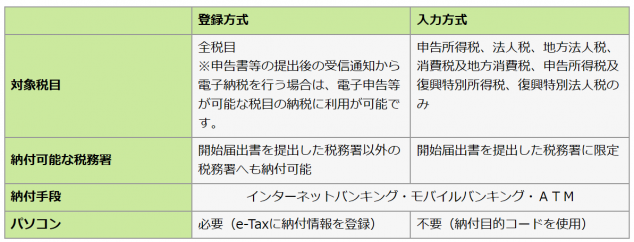

登録方式と入力方式の2つの方式があります。方法により納税できる税金の種類が限定されます。

登録方式はインターネットバンキングやモバイルバンキングは「Pay-easy」(ペイジー)と呼ばれる収納機関に伝達する決済システムを利用します。すべての税の納付に利用できます。

入力方式は事前にe-Taxへの納付情報の登録を行わず、インターネットバンキングやATMを利用して、納付税目と税額等の納付情報を入力して納付手続を行う簡便な方法です。利用できるのは法人税や消費税のみで源泉所得税などは利用できません。

引用:国税庁|インターネットバンキング等による電子納税

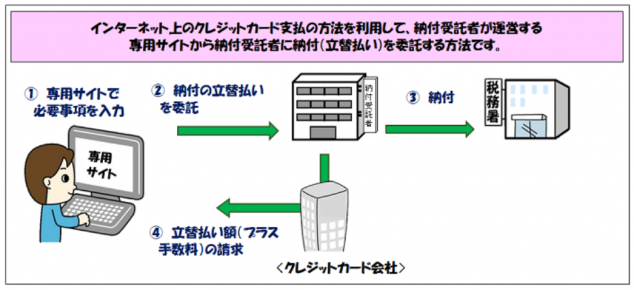

(3) クレジットカード納付

会社が社員から給与引きした源泉所得税についてはクレジットカードで納付することができます。徴収高計算書データをe-Taxで送信し、国税クレジットカードお支払いサイトにカード情報を登録して納付します。

引用:国税庁|クレジットカード納付の手続

e-Tax (イータックス)で納税証明もとれる?

e-Taxは納税証明書の書面・電子のどちらも取得できます。書面発行を希望した場合の郵送料は、「通常の郵便料金+簡易書留郵便料金」です。事前に依頼しておけば税務署に出向いて受取ることもできます。

【発行可能な納税証明書の種類】

納税証明書(その1)・・・納税額等の証明

納税証明書(その2)・・・所得金額の証明

納税証明書(その3)・・・未納の税額のない証明

納税証明書(その3の2)・・・申告所得税及復興特別所得税と消費税及地方消費税に未納の税額がないことの証明

納税証明書(その3の3)・・・法人税と消費税及地方消費税に未納の税額がないことの証明

納税証明書(その4)・・・滞納処分を受けたことのない証明

e-Taxソフト(web版)でも納税証明書の交付請求は可能です。

TOKIUMインボイスは、紙やメール、PDFなどあらゆる形で届く請求書を代行受領し、請求書の確認・処理を電子化するサービスです。受領した請求書原本は法定期間に基づき、倉庫で代行保管します。「請求書受取のための出社」をなくし、リモートワークにも対応可能となるほか、仕訳作業や承認作業、会計ソフトへのデータ連携もシステム上で完結し、支払業務全体の処理効率を劇的に向上させることができます。

まとめ

e-Taxは会社の税金の申告に非常に便利です。以前は書面提出していた添付書類もオンラインで提出できるようになっています。税金の納付までできますので、忙しい時期に銀行に行く手間も省けます。

会社の経理部門でも税申告を自社で行っているところは少ないかもしれませんが、納税証明の取得など税申告以外にも色々と役に立ちますよ。

請求書⽀払い業務にまつわる課題とは?

請求書⽀払い業務にまつわる課題とは?