この記事は約 4 分で読めます。

「領収書をなくしてしまった」「領収書が発行されなかった」このような場合であっても、適切な方法をとれば経費にできます。

【この記事でわかること】

- 領収書がない場合に経費にする方法

- 領収書がないときの実務上の注意点

- 領収書と仕入税額控除の関係

筆者は上場企業で経費精算の経理担当をしていた経験があります。経理の実務目線でも領収書の扱いについて解説していきますので、参考にしてみてくださいね。

領収書がないけど経費にできる方法は?

領収書がない、以下のような場合も経費にできる方法があります。

- 領収書を紛失した

- 公共交通機関の利用

- 取引先へのご祝儀・ご香典

- 自動販売機での購入

- 取引先と割り勘にした飲食代

領収書をなくしてしまった!という場合もですが、公共交通機関やご祝儀などそもそも領収書やレシートを受け取れないこともありますよね。2つの対応方法を具体的に解説していきます。

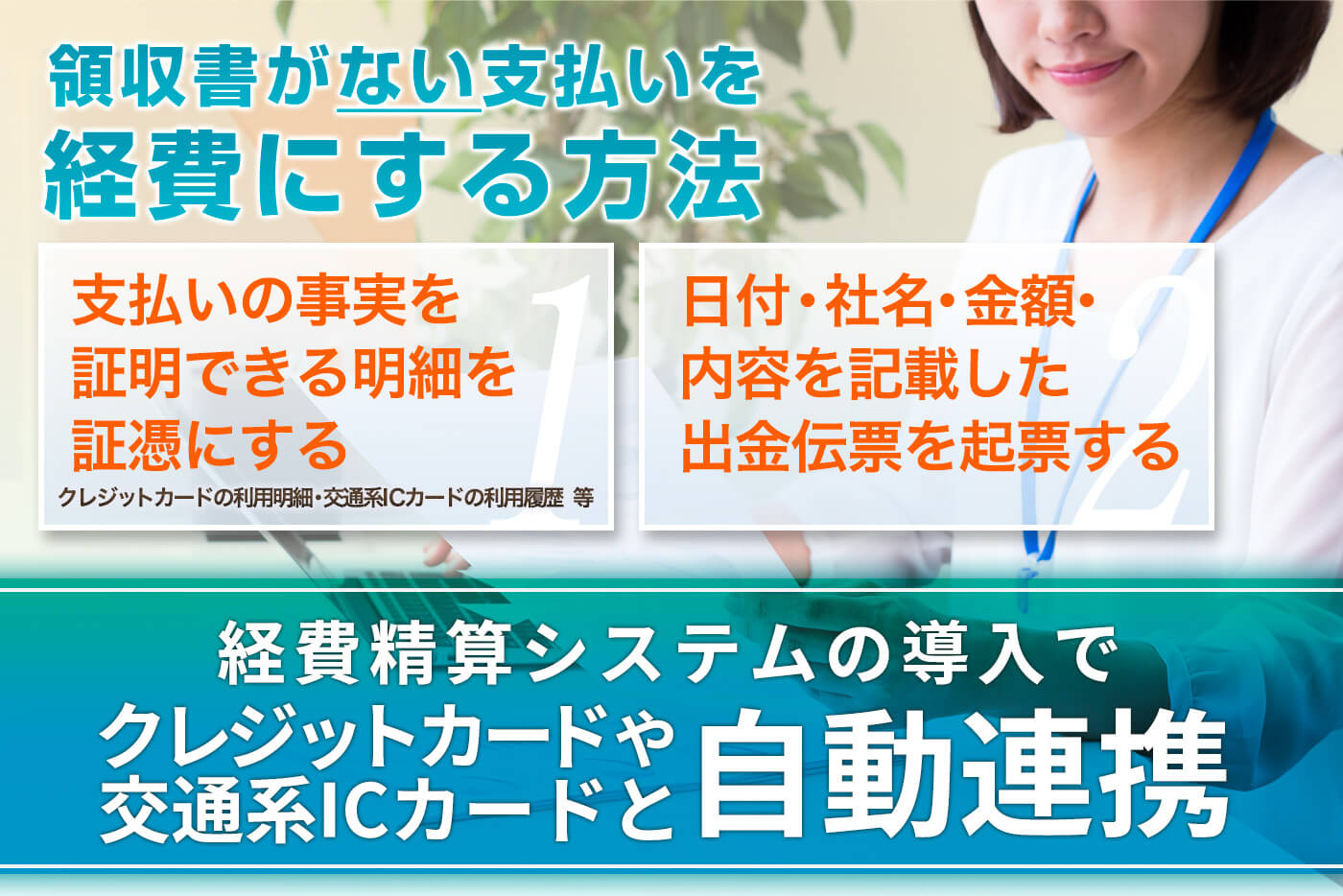

領収書なしで経費にする方法①代わりの明細を証憑にする

次のような明細は、実際に支払いがあったことを証明できるので、証憑として有効です。

- クレジットカードの利用明細

- 電子マネーの支払い履歴

- 公共交通機関のICカードの利用履歴

- ETC利用料金の明細

- ATMの振込明細

- 慶弔関係は招待状や案内状

- 請求書、納品書、メールなど

クレジットカード等の利用明細

クレジットカードや電子マネーの利用明細はWebサイトから確認できることが多いので、プリントアウトして証憑として添付します。

明細のどの部分の経費精算なのかがわかるように、マーカーなどで印をつけてあげると経理の担当者にもわかりやすく親切です。

業務に関係のない利用明細も一緒に載っていて見られたくない場合には、ほかの部分は黒塗りするなどしてもよいでしょう。

JR東日本のモバイルSuicaには利用明細をプリントアウトできる機能があるので、会社用とプライベート用に分けて利用すると交通費の経費精算の手間が減ります。

ATMの振込明細

銀行振込の場合には、ATMの振込明細が領収書の代わりとして利用できます。

請求書と一緒に証憑として、何のための振り込みかがわかるようにしましょう。

請求書がない場合には、空きスペースや伝票の摘要欄に支払いの目的・商品名などを書いておきます。

慶弔関係は招待状や案内状

領収書を受け取れないご祝儀や香典は、招待状・案内状を添付します。

紙に厚みがあって証憑としにくい場合には、コピーでも構いません。

請求書、納品書、メールなど

領収書がなくても請求書や納品書があるならば、証憑としましょう。

メールに金額や商品の明細が書かれていればプリントアウトして添付しても良いです。

次に述べる自分で書いた出金伝票は、支払先から発行される領収書やその他書類よりも信頼性が下がるからです。

領収書なしで経費にする方法②日付・社名・金額・内容を記載した出金伝票を起票

領収書の代わりとなる明細がなければ、以下4点を記載した出金伝票を起票することで経費にできます。会社によっては「経費精算伝票」など違う名称で呼ばれることもあります。

- 日付

- 支払い先の社名

- 金額

- 支払の目的や内容

頻繁に公共交通機関を利用する営業の人などは、上記のほかに訪問の目的・訪問先を記載してExcelなどにまとめて毎月精算する、という方法を取っていることもあります。

領収書の紛失の場合には上記の4点を記載して、上司の承認の印鑑をもらうことで経費精算ができる、という業務フローにしている会社も多いです。

会社ごとに既定の書式が用意されていることもあるので、経費精算の担当者に相談してみてください。

領収書の再発行は原則不可能です

金額の大きな取引については領収書の再発行をお願いしてみましょう。「再発行」などと記載された領収書を発行してくれるかもしれません。

ただし、領収書の再発行は基本的にはできないと考えてください。領収書を再発行した側にも、経費を水増しして脱税をする手助けをしたと疑われるリスクがあるからです。

領収書の紛失は税務調査での印象が良くない

領収書がなくても経費算入が認められることがあるとはいえ、領収書のほとんどを紛失していて自分で書いたメモのみを証憑としている、といった場合には税務調査での印象が良くありません。

架空の経費を計上して脱税をしているのでは、と疑われる可能性があり、悪質と思われる場合には経費として認められず、追加で税金を課されることも。領収書はなくさないできちんと管理することが基本です。

領収書を紛失しないために

領収書なしで経費精算する方法を解説してきましたが、領収書の紛失を防止することも重要です。領収書の適切な管理には経費精算システムの利用が効果的です。システムの導入によって、現場担当者はスマホで領収書の写真を撮って、その場で経費申請できるため、領収書を紛失する可能性が激減します。

本記事では、注目されている4社の経費精算システムを徹底比較した資料を無料配布しています。自社に最適な経費精算システムを選定したい方は下記からご覧ください。

【関連する無料ガイドブック】

▶ 経費精算システム選び方ガイド【4社の比較表付き】

領収書がないと仕入れ税額控除はできない?

ここまで述べてきた「領収書なしで経費算入ができる方法」というのは法人税法や所得税法に関するもの。

消費税法が関わる仕入れ税額控除では、3万円以上の取引において領収書が原則必須となっています。

つまり、領収書がなくても経費にはできる可能性があるけど、仕入税額控除は原則できないということ。

仕入税額控除とは、消費税を納める義務のある事業者が、仕入れにかかった消費税を差し引いて計算していいよ、という制度のことです。仕入税額控除について詳しく知りたい人は以下の記事もご確認ください。

この章では、仕入税額控除と領収書について解説します。

消費税法上は領収書が必須

課税仕入れ等に係る消費税額を控除するには、その事実を記載し、区分経理に対応した帳簿及び事実を証する区分記載請求書等の両方を保存する必要があります。

引用:国税庁「No.6496 仕入税額控除をするための帳簿及び請求書等の保存

仕入税額控除の要件に、「事実を証する区分記載請求書等」の保存があります。法人税法や所得税法においては、領収書の保管が絶対に必要な条件、とはなっていません。だから、領収書なしでも経費にできる方法があります。

一方で、消費税法では帳簿と一緒に以下の5点が記載された請求書等の保管が必要とされています。

- 書類の作成者

- 宛名

- 支払い年月日

- 取引の内容

- 金額

参考:国税庁「No.6497 仕入税額控除のために保存する帳簿及び請求書等の記載事項」

請求書が発行されない取引ならば、上記の5点が書かれた領収書の保管が、仕入税額控除をうける条件となっています。例外として以下の業種の場合には、宛名がなくても領収書として認められています。(宛名以外の4点は記載が必要)

- 小売業

- 飲食店業

- タクシー業

- 駐車場業

- その他これらに準ずる事業で不特定多数の者に資産の譲渡等を行うもの

例えば、コンビニで買ったものを経費にするならば、レシートでOKということです。

税込み30,000円未満であれば領収書なしでも仕入税額控除ができる

例外として、税込み30,000円未満の場合には、領収書がなくても仕入税額控除ができます。

また、30,000円以上の取引であってもやむを得ない理由があれば仕入税額控除を行えるとしています。

税込みの支払額が30,000円以上であっても請求書等の交付を受けなかったことにつきやむを得ない理由がある場合には、請求書等の保存がなくても仕入税額控除ができますが、この場合には、法定事項を記載した帳簿にそのやむを得ない理由及び相手方の住所又は所在地を記載しなければならないこととされています。

引用:国税庁「No.6497 仕入税額控除のために保存する帳簿及び請求書等の記載事項」

領収書の紛失が「やむを得ない理由」として認められるかどうかは、税務調査の担当者によ判断が分かれると思われます。日ごろから帳簿がしっかりつけられていて、ほかの領収書もきちんと管理されている、という状態であれば、領収書の紛失もやむを得ないとして認めてもらえる可能性もあります。

支払の証拠となりそうなもの(納品書やメールなど)をできるだけ添付して、仕入税額控除を行っておいて税務調査の時に説明する、というのが実務上の落としどころといえます。

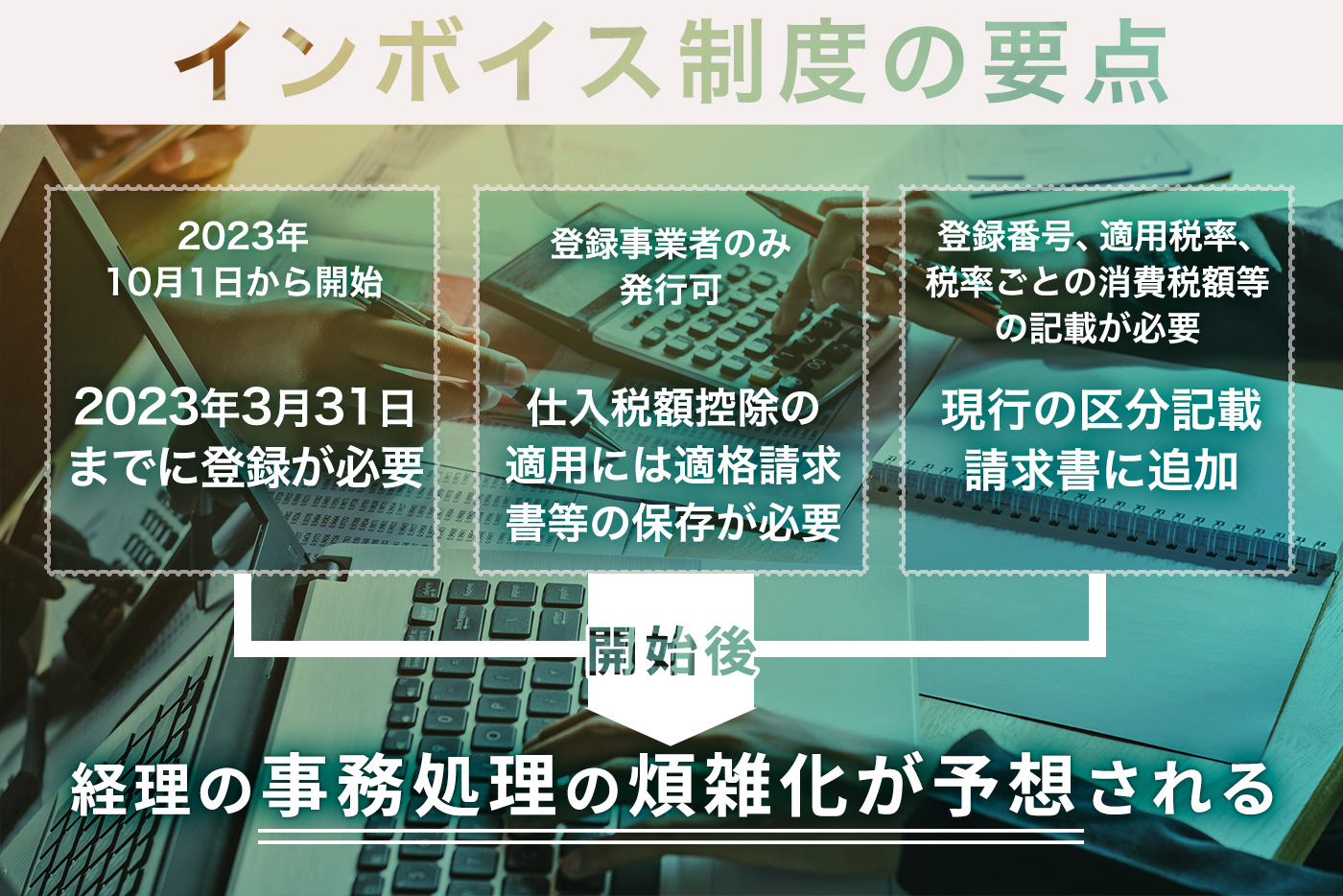

なお、令和5年に導入されるインボイス制度(適格請求書等保存制度)では、30,000円未満の取引でも請求書等の保管が必要なので注意しましょう。

インボイス制度(適格請求書等保存制度)について詳しくは、以下の記事でご案内しております。

領収書がないけど経費にできる|まとめ

✅ 領収書がない場合に経費にする方法

- 代わりの明細を証憑にする

- 日付・社名・金額・内容を記載した出金伝票を起票する

領収書が受け取れない場合や、紛失した場合には上記の方法で対応すれば経費として処理が可能です。

ただし、30,000円以上の取引で仕入税額控除を行うには、請求書や領収書の保管が必要となっています。

領収書はなくさずに、適切に管理できるよう心がけてください。

【関連する無料ガイドブック】

▶ 領収書の山に埋もれない!経理担当のための「領収書保管マニュアル」

※すぐにPDF資料をお受け取りいただけます