この記事は約 4 分で読めます。

2019年10月から新たに導入される軽減税率のメリット、デメリットをご存知でしょうか?

また、具体的に消費者や事業者へどのような影響があるか完全に理解している方は多くはないのはないでしょうか?

→ダウンロード:マンガで分かる!インボイス制度開始後の「隠れ課題」とは?

そもそも軽減税率とは2019年10月からの消費増税に合わせて導入される制度であり、新聞や食料品などの一部商品の税率が10%ではなく、8%のままにとどまる制度のことです。

そのため、一般消費者の出費が軽減されるというメリットがあります。

しかし、一方で軽減税率の対象商品が複雑であることから、商品間の線引きが難しく大きな混乱を招くだろうというデメリットが専門家より指摘されています。

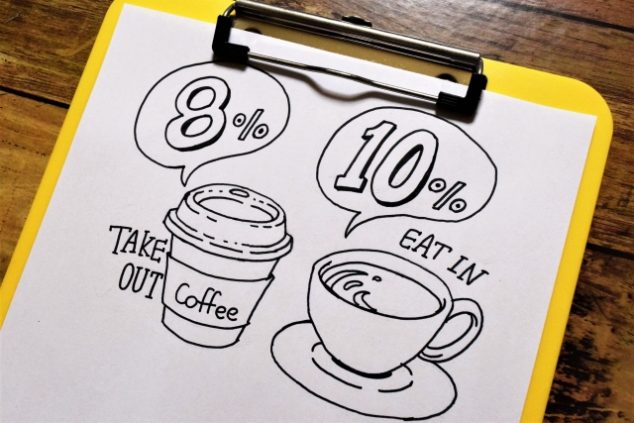

実際に、同じ商品でもトレーに入れたりテイクアウトにすると、軽減税率が適用されないなど非常に複雑なルールになっています。

そのため、事務的な手続きや処理が事業者の間で増えるというデメリットもあります。

本記事では知っておくと役立つ軽減税率のメリット、デメリットを具体例付きでわかりやすく解説致します。

そもそも軽減税率とは?導入時期と目的は?

2019年1月の時点での消費税は8%ですが、これが2019年10月には10%に引き上げられます。

軽減税率は、この消費税率が10%に引き上げられる際に新たに始まる制度で、一部品目の税率が軽減されることを指します。。

軽減税率の導入は2019年10月1日です。消費税の引き上げと同時に行われます(あくまでまだ予定)

食料品や新聞といった一部の生活必需品がその対象となり、消費税が8%のまま据え置かれる予定となっています。

軽減税率の対象品目は、1.酒類及び外食を除く飲食料品、2.新聞の定期購読料と決められており、それ以外のものは10%の消費税が発生します。

増税による消費者、とくに低所得者層の経済的な負担軽減を目的としています。

軽減税率の対象商品は?導入された場合の影響は?

たとえばスーパーで10月以降肉や野菜、牛乳などを購入すると、消費税は10%ではなく、今まで通りの8%で課税されます。

しかしこれらの買い物に加えビールや焼酎を買った場合、食料品のみ8%、お酒は10%が課税されます。

ファミレスなどで行う外食も軽減税率の対象ではないため、利用した場合は10%の消費税を支払う必要があります。

ただし、外食店でもテイクアウトしたり、出前を頼んだりした場合、”外食”とはならず、軽減税率の対象となります。

新聞については、定期購読契約が締結でき週二回以上発行される新聞が対象で、一般紙、スポーツ紙、業界紙、正党機関紙などが該当します。いま朝日新聞は1部130円で買えますが、コンビニや駅などの1部売りは軽減税率の対象ではないので、増税分140円などに値上げされる可能性もあります。

雑誌類については今回の軽減税率の対象からは外れています。

何を準備すべき?

事業者は軽減税率対応のレジ・システムの導入が必要

食料品とお酒を同時に販売しているスーパーや、店内飲食とテイクアウトを同時にサービスとして提供している事業者は、今回の軽減税率の影響を大きく受けます。

準備すべきは、複数の税率に対応したレジの導入です。

商品によって8%、10%と税率が異なるので、これらを間違えることなく計算できるレジ、システムの導入が必要です。

利用しているレジの仕様を確認し、また店内スタッフへの周知や教育などを見直す必要も出ていきます。

消費者は食費が上がる可能性

消費者はとくに準備しておくことはありませんが、外食を毎月の食費に組み込んでいる、あるいは食費の中でお酒の割合が大きい家庭は注意が必要です。今までのように購入していると消費税が上がった分、購入費用がオーバーしてしまう可能性があるからです。

より安く購入できるお店を探したり、外食を控えたりする必要がでてくるかもしれません。

本記事では、インボイス制度について網羅的に解説したPDF資料を、期間限定で無料配布しております。インボイス制度開始後の対応に少しでも不安が残る方は、下記よりご覧ください。

▶ インボイス制度開始後も安心!資料3点セット

※すぐにPDF資料をお受け取りいただけます

事例でわかる軽減税率の3つのメリット

メリット1:出費の軽減

一般消費者の立場から見たメリットは出費の軽減です。

たとえば3万円を毎月の食費としている家庭では、消費税が8%の場合、27,778円まで買い物ができたのに、消費税が10%になると3万円以内に収めるためには27,272円までしか買い物ができません。

食費3万円の場合、消費税8%と10%の差額は505円発生します。

505円あれば卵なら2パック分、牛乳パックなら2本分、豚こま肉なら300-400g程度の買い物ができます。

もし軽減税率が食料品に導入されなければ、505円分の買い物ができなくなるわけです。すごい損ですよね。

メリット2:料理上手になる!?

今まで外食中心だった独り暮らしの方も、食費を浮かせるためにテイクアウトしたり、外食をせずスーパーで食料品を購入したりして、料理をすることも増えるでしょう。

カレーを食べたい!と思ってカレーチェーン店に行き600円(税込み660円)を支払って1回きりの食事をするよりも、600円あればスーパーでカレールー、じゃがいも、たまねぎ、ひき肉、にんじんすべて買えます。しかも軽減税率のおかげで税込み648円、外食より12円オトク。

調理する手間はありますが、これだけの材料があれば5皿程度作れます。なんと1回で終わる外食より、4回分もオトクです。

外食でカレーを5回食べると600円×5回=3,000円+消費税300円

家でカレーを5皿分作ると600円=600円+消費税48円

3,300-648=2,652円もオトクです。

自炊のコストが安いことに気が付き、また料理上手にもなれるかもしれません。

メリット3:新規事業を開拓!?

いままで店内での「お召し上がり」のみを行っていたお店でも、テイクアウトや出前サービスを積極的に展開するチャンスかもしれません。

軽減税率を意識した消費者が、外食よりもテイクアウトや出前を利用する頻度が増える可能性が大きいためです。

また最近では、スマートフォンのアプリを使い、テイクアウトや出前注文を受ける飲食店が増加しています。ある調査では、飲食店の45.6%がテイクアウトを、20.0%がデリバリーを行っているというデータもあり、アプリなどサポートするサービスが続々と登場しているのも追い風となっています。

テイクアウトを行っていないお店でも、テイクアウトを事前に注文できるアプリを導入すれば、いままでお店を利用していない客層の利用拡大も期待できるかもしれません。

事例でわかる軽減税率の3つのデメリット

デメリット1:軽減税率の線引きが難しい

たとえばケータリングサービスの利用、フードコートでの食事、ケーキ屋さんのイートインで買ったケーキを食べる、

これらの場合、軽減材率が適用されるか、されないか、わかりますか?

答えはすべて適用されない、です。

ケータリングは外食に分類されますし、フードコートにあるお店で買って食べれば外食となります。

ケーキ屋さんで買ったケーキも、家に持ち帰れば問題ありませんが、ケーキ屋さんのトレーで提供されたケーキをそのまま店内で食べると外食になり、軽減税率は適用されません。

ただフードコートでもテイクアウト用のサービス(テイクアウト専用の容器など)があれば軽減税率が適用されます。

また、ケーキ店のイートインでも持ち帰り用の箱に入れられた(購入した)商品を取り出し、食べるのであれば外食とはなりません。

デメリット2:お金持ちが得をする!?

軽減税率が適用される場合とされない場合の税率の差はわずか2%です。100円なら2円、1万円なら200円、10万円で2,000円の差です。

ざっくり言うと、10万円の食費を毎月かけられる家庭はお金持ちですよね。ほとんどの家庭は5万円以下でしょう。

食費すべて軽減税率の対象とした場合、月5万円で1,000円、月10万円で2,000円の「得」になります。

つまり、毎月10万円食費を「かけることのできる」お金持ち家庭のほうが、軽減税率の恩恵を受けるわけです。

もともと軽減税率は「低所得者を守る」ために導入されるはずだったのに、お金持ちが得をするのも、うーん?となりませんか。

デメリット3:事務的な手間が増加

軽減税率の対象となる品目を販売するお店に関して言えば、税率が8%のものと10%のものを分けて計算する必要があり、事務的な手間が増大します。税率や税額を記載するための請求書を導入、発行することによる負担は非常に大きなものとなるでしょう。

まとめ

ここまで軽減税率の制度概要と、事例に照らし合わせてメリットとデメリットの両方を見てきました。印象的には消費税増税の隠れ蓑のような存在ですが、今年中に導入される制度の内容を把握しておくと、混乱が少なくなると思います。