この記事は約 5 分で読めます。

会社の経費精算はどの科目を使ったらいいのか、誰と食事をしたのか記載が面倒だと思っていませんか。その反面、社長は高価な車を買っているのはどうしてなのでしょうか?

例えば、社員旅行の費用が経費として落とせることは広く知られていると思いますが、家族が同伴でも経費として落とせることをご存知でしょうか? 社長であれば、生命保険料や高級車も経費として落とすことができます。

→ダウンロード:マンガで分かる!インボイス制度開始後の「隠れ課題」とは?

今回の記事では、なかなかわかりにくい経費として落とせる基準についても解説しています。ぜひご参考ください。

よく使われる経費科目21種類【一覧】

出現頻度の高い勘定科目と取引内容を次の表にまとめました。こちらに記載しているのはあくまで一部です。各会社ごとに一覧を作っておくと、どの科目を使うかで迷うことが減りますし、誰がやっても同じ科目で処理されます。会社で一覧を作ってない場合には経理の方にお願いしてみましょう。

より根本的には、1対1で覚えるのではなく経費で落とせるか否かの基準を頭に入れておくことが重要です(基準については後述します)。

| 勘定科目名 | 取引の内容 |

|---|---|

| 旅費交通費 | 電車代、高速代、駐車場代、宿泊代 |

| 通信費 | 切手代、電話代、FAX代、インターネット利用料 |

| 水道光熱費 | 電気代、ガス代、水道代 |

| 車両運搬具 | 車両購入 |

| 荷造運賃 | 宅急便代 |

| 給与 | 従業員に対する給料、賃金、手当、賞与 |

| 福利厚生費 | 健康診断、慰安旅行 |

| 広告宣伝費 | 新聞雑誌の掲載料、チラシの印刷代、ロゴ入りカレンダーや贈答用品 |

| 支払手数料 | 銀行振込手数料、両替手数料 |

| 保険料 | 事務所の火災保険料、自動車保険料 |

| 租税公課 | 印紙税、自動車税 |

| リース料 | 複合機や車のリース料 |

| 支払利息 | 借入金の利息 |

| 消耗品費 | 10万円未満のパソコンや機器、コピー代、文房具 |

| 会議費 | 会議に関わる飲食代、会場の利用料 |

| 接待交際費 | 取引先とのゴルフ代、慶弔金、手土産代、飲食代 |

| 減価償却費 | 固定資産で所定の計算をして配分された今年の額 |

| 法定福利費 | 健康保険・労災保険・雇用保険の事業主負担分 |

| 諸会費 | 業界団体の年会費、カード年会費 |

| 地代家賃 | 事務所や店舗の家賃、月極の駐車違反 |

| 雑費 | いずれにも該当しない経費 |

勘定科目についてさらに詳しくは以下の記事で解説しております。

TOKIUM経費精算を使うと、予め従業員側に表示される経費科目と会計ソフトに取り込める勘定科目を裏側で紐づけて設定可能なため、経理担当が従業員から仕訳について質問を受ける回数が減るメリットがあります。

「経費で落とす」とは?

日常的に「経費で落とす」という言葉はよく耳にするかと思います。まずこの「経費」の意味を正しく理解しましょう。

経費とは

経費とは、経営費用を略した言葉で、一般的には法人税上の損金を指します。税務会計に携わっていないと「損金」という言葉は聞きなれないかもしれません。

損金とは簡単にいうと、法人税を計算する時に収益から差し引くことができる額のことです。

会計上、法人税上での違いは以下の表で示しています。

経費で落とすとは

上記を元にすると、「経費で落とす」とは「税法上の損金として処理する」と言えます。

| 会計上 | 法人税上 |

|---|---|

| 利益=収益-費用 | 所得=益金-損金 (損金=売上原価or費用or損失) |

経費≠損金とならない場合がある

会計では会社が支出したすべてのものが費用ですが、会計上は費用となるものが、税法上は損金にならない場合があります。これは損金不算入という言葉で表されます。損金不算入について詳しくは以下の記事で紹介しています。

経費になるか否かの基準【6つの例で解説】

「これは経費で落ちるのか?」と気になる場面が多い読者の方もいることでしょう。経費の考え方について、以下解説していきます。

経費になるかの判断基準

経費になるかの判断基準は、損金に算入できるか否かです。すなわち、

- 損金に算入できる=経費になる

- 損金に算入できない=経費にならない

です。

実務的には、会社が支出する多くの費用は損金に算入できますので、算入できないものに該当するか否かを判断することになります。

判断を迷いやすい6つの項目についてご紹介します。

例1. 役員の給与や賞与

原則認められていませんが、会計年度開始から3ヶ月目までに月給を決めておけば認められます。賞与は会計年度開始から4ヶ月目までに支給額を決めて所轄税務署に届出て、届出通りに支払った場合のみ損金に算入できます。

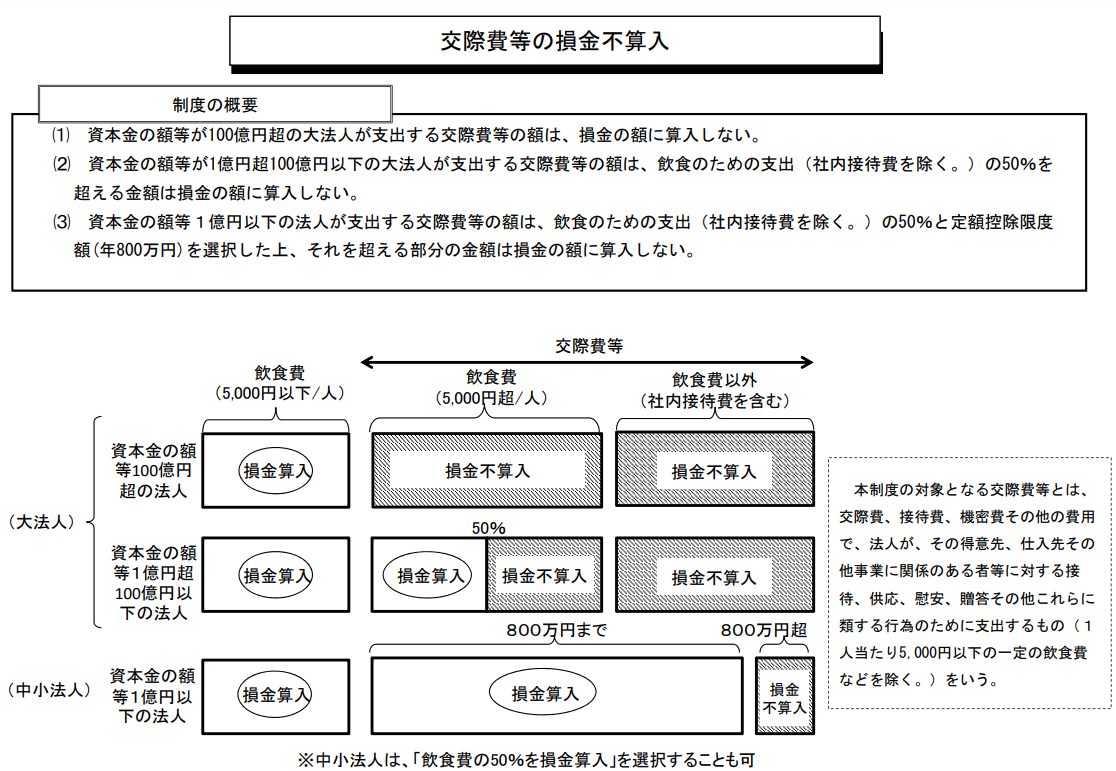

例2. 交際費

原則認められていませんが、常識の範囲内なら認められます。全額算入できるのは社外交際費で1人当り5,000円までです。5,000円を超えたら会社の規模に応じ一定額が算入できます。資本金の額が5億円以上の法人の100%子会社は親会社の基準となります。自社の規模だけで判断しないように気を付けてください。

参考文献:財務省「交際費課税制度の概要」

3. 寄付金

寄付金は一定額までしか算入が認められていません。ただし、国や地方公共団体への寄付は全額が損金として認められます。

算入額の計算:資本金の額×1/400 + 所得の金額×1/40

4. 同族会社で会社と経営者との取引

同族会社で会社と経営者との取引は認められていません。会社の社長が、相場より高い賃料で家族の土地を駐車場として借りるなどの事例も多くみられます。故意に損金を増やすことができるため認めていません。

5. 罰金

罰金は税金に関するものは損金として認められません。国税を期限までに支払わなかった延滞税や、地方税を期限までに支払わなかった延滞金は損金として認められません。ただし、社会保険料の延滞金は損金として処理できます。

6. 債務が確定しないもの

償却費以外の費用で当該事業年度終了の日までに債務が確定しないものも認められませんので注意してください。

(例)賞与引当金繰入額、退職給付引当金繰入額、貸倒引当金など

主に1.~6.が損金として認められていませんが、それ以外にも例外的なものもありますので、迷ったら税理士に確認して正しい処理をするようにしてください。

経費で落とすメリット・デメリット

経費で落とすとどのようなメリットとデメリットがあるのでしょうか。メリットを2つ、デメリットを1つ紹介します。

経費で落とすメリット

①法人税が減る

なぜ、経費で落とせるか否かが重要かというと、損金=経費が多ければ課税される所得が減って、結果として支払う税金が減るためです。税金を減らすために会社は少しでも多く経費を計上したいのです。

②個人の所得税が減る

個人使用に近いものでも経費として処理すれば個人の所得税が課税されません。社員旅行費用であれ会社の経費ですが、社長の家族旅行費用を会社が負担すれば社長の給与となり課税されます。

この場合ですと、会社の経費も同時に減るので、会社の法人税と社長の所得税の両方が増えることになります。

経費で落とすデメリット

会社を運営する以上、経費の発生は避けられないので、デメリットがあろうとなかろうと経費で落とさない道はないのですが、あえてデメリットを解説します。

損金不算入かどうかのチェックが必要となる

経費には法人税上での損金と言われるものを指していることが多く、損金算入か不算入かの最終的判断は税務調査になります。ここで認められなかった場合、修正申告が必要になったり、悪質とみなされると重加算税を課せられることになります。

税務調査になる前に損金不算入と判断できるものは、まず経費精算の段階で区別しておきましょう。

これは経費で落とせる?3つのクイズ【番外編①】

経費と見なせるかの判断が難しい場合は、使途や会社の規程、前例を参照するのが一般的です。それでも経理担当者で判断が難しい時は、上司や税理士に判断を仰ぐこともあります。

本項では経費としての判断は難しい例をクイズにしました。ぜひ確認してみてください!

トロッコ列車は交通費で落とせる?

トロッコ列車をご存じですか? トロッコ列車とは上部が開放された作りで、外の景色がよく見えるようになっています。これを交通費で落とせるでしょうか?

列車とはいえ移動手段ではなく、外の景色を楽しむ観光が目的です。なので、移動したからといって交通費にはなりません。

ただ、海外からこられたお客様を観光目的のおもてなしとしてお連れした、といった場合であれば、交際費として経費精算することは可能です。

バレンタインのチョコレートを経費で落とせる?

バレンタインのチョコレートはどうでしょうか?会社のロゴをパッケージにデザインしたり、日ごろお世話になっているお客様や取引会社の方へ配るのが目的であれば、広告宣伝費など経費で落とすことができます。

ディスプレイモニターを購入したら勘定科目は何で落とす?

領収書に品名が記載されていても、それだけでは経費と判断はつきません。個人でも使えるものであれば、事業に関わる支出ではないかもしれません。さらに事業に使う支出でも目的によって科目も変わります。

ディスプレイモニターを例としますと用途によって次のようになものが考えれられます。

自分の業務で利用:消耗品

商品として販売:仕入

展示会用に利用:広告宣伝費

さらに詳しくは、以下の記事を参考にしてください。

社長はなんでも経費で落としてる?【番外編②】

基本的な経費について理解したら、次に社長が経費をどのように使っているのか、また社長でも落とせない経費の例を紹介します。こちらは経費で支払えるかということより、損金算入できるかどうかという意味合いになります。

社長が経費で落としているもの

前述したとおり節税効果を狙ってのこと、さらにそれが高額な買い物であってもモチベーションアップとなり、結果として効果が上がればという考え方の経営者もいます。

また高価な買い物で宣伝効果に繋げる有名人社長はメディアで話題になっています。

社長が経費で落とすものとして、次のようなものが例として挙げられます。

社長用の高い車

事業の用途して使用されることが前提で一般的な常識の範囲内です。

ところが車のような資産は長期的に活用することができ、費用収益対応の原則から事業年度ごとの費用とするにはそぐわないという決まりがあり、一括で落とすことはできません。

耐用年数に応じて複数年の経費計上になりますから、経営者としては来期以降も売上や利益を落とすことがないよう奮起する気持ちにもなります。

社長の生命保険料

会社の規模にもよりますが、会社が社長の保険を支払って経費にすることも可能です。(全額損金にするには条件があります)

税金対策としての面もありますが、赤字の出そうな年には保険を解約して返戻金を受け取り営業外収入とすることができるのも、経営者としては魅力のひとつといえます。

家族同伴の社員旅行

社員旅行が経費と認められる条件は社員一人につき10万円以下とされているため、家族同伴でも会社負担額がこの範囲を超えないようにすれば可能です。

社長でも経費で落とせないもの

次のようなものが勘違いや、やっていしまいがちな損金不算入になってしまう経費の使い方です。

社長と家族だけの旅行費用

家族同伴の社員旅行は経費になりますが、社長が自分の家族のみで行った旅行は事業と関係ないので認められません。また社員は不参加、役員のみが参加した慰安旅行といったものも認められることはなく、さらには役員賞与として所得の課税の対象になります。

駐車違反やスピード違反の罰金

駐車違反やスピード違反は損金算入は認められません。罰金とは罰を与えるために支払うものですが、これが経費として節税効果が出るようであれば罰の意味がなくなってしまいます。従業員の場合は罰金を会社で支払い、その従業員の給与として経費化することも可能ですが源泉所得税の対象になります。

社長の場合も同じく会社で支払って役員報酬になりますが、定額報酬のため結局損金不算入となります。

臨時賞与や、要件を満たさない役員報酬

役員の報酬は利益操作に利用されやすい観点から厳しい条件があります。この条件に一致しない報酬については損金不算入になります。

逆をいえば要件を満たしていれば経費として求められます。

- 定期同額給与

- 事前確定届出給与

- 利益連動給与

役員の給与は同額でなければ経費にならず、事前に額を確定しなければなりません。利益が予定より出たとしても従業員であればボーナスアップもできます。しかし経営者は税理士に「損金算入できません」と言われてしまうと「報酬が増えないのなら、他の経費は使ってもいいだろう」といった経費の使い方をしてしまう場合があります。

まとめ

経費にはそれぞれ決まりや細かい条件がありますが、会社が発展していくにはなくてはならないものです。経営状態を判断をして、うまく使いこなしていかなくてはなりません。精算の際は経費一覧を活用し煩雑な作業を簡略化していきましょう。

更に社長の経費の使い方をみることで、今は経費を使ってどんどん攻めている時なのか、経費を抑えている時期なのか、今までとは違う経費のとらえ方をしてみると、手間と感じていた経費処理への意識が変わってくると思います。

本記事では、電子帳簿保存法・インボイス制度への対応について解説した資料を期間限定で無料配布しています。自社の法対応に不安が残る方は、下記よりダウンロードしてご覧ください。

▶ 電子帳簿保存法・インボイス制度対応ガイド【全20ページ | 対応方針まで丸わかり】

※すぐにPDF資料をお受け取りいただけます