この記事は約 8 分で読めます。

電子帳簿保存法という名前は、経理部の方なら全員ご存知でしょう。一方、直近の改正内容について理解が曖昧な方も多いかと思います。

→ダウンロード:電子帳簿保存システム選び方ガイド【5社の比較表付き】

本記事では、電子帳簿保存法の概要から、2022年1月1日に施行された改正電子帳簿保存法の変更点について、詳しく解説します。

電子帳簿保存法とは?

電子帳簿保存法は、「国税関係帳簿」と「国税関係書類」の電子データによる管理方法に関する法律です。正式名称は「電子計算機を使用して作成する国税関係帳簿の保存方法等の特例に関する法律」といいます。本項では電子帳簿保存法について、以下の観点で解説します。

- 電子帳簿保存法の概要

- 電子帳簿保存法の対象事業者

- 電子帳簿保存法の対象種類

- e-文書法との関係

1.電子帳簿保存法の概要

電子帳簿保存法は、会社経営に関わる税法のなかでも原則「紙媒体での保存」が義務化されている帳簿書類について条件付きで「電子データ保存」を認めることと、インターネット上でやり取りした取引データの保存を義務化することを定めた法律です。

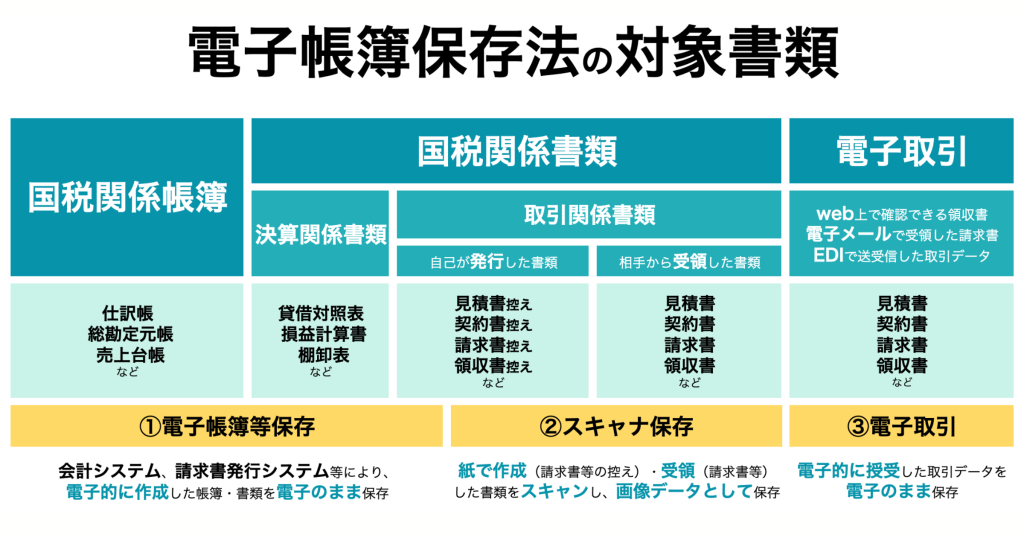

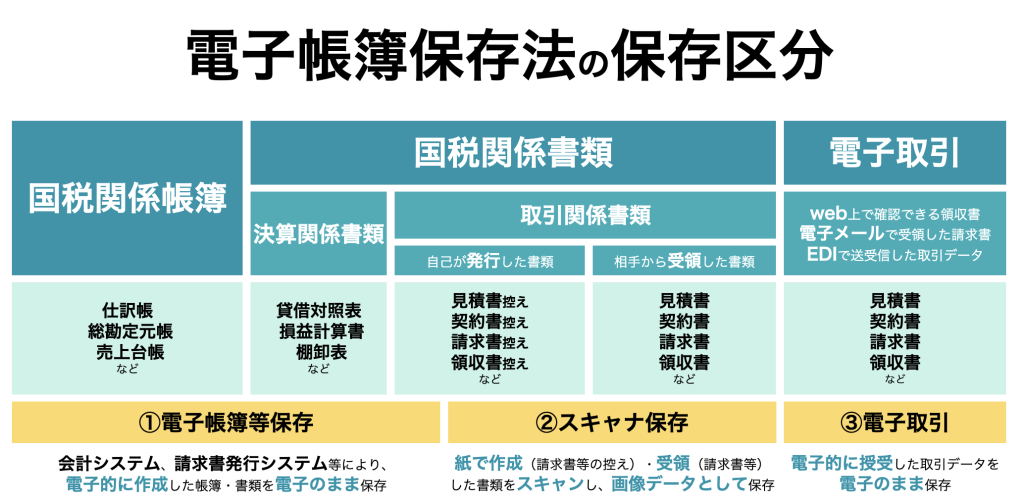

保存要件は大まかに以下の3つに区分でき、それぞれに保存の要件が異なります。

- 電子帳簿等保存(会計ソフトで作成された帳簿・書類をデータのまま保存する)

- スキャナ保存(紙の請求書等をスキャンして作成した画像データとして保存する)

- 電子取引(メールで受信したPDFやWebサービス上で受け取ったデータをそのまま保存する)

電子帳簿保存法を利用することで、書類管理のコストダウン、業務効率化、タイムラグのない取引、などが実現できます。

2.電子帳簿保存法の対象事業者

電子帳簿保存法の施行対象は、原則「すべての法人と個人事業主」となっています。ただし、紙媒体の保存方法を採用しており、電子データがない法人や個人事業主は、施行対象外です。

事業規模に依らないため、幅広い事業内容で経理や会計にかかるコストを削減できます。よって、電子帳簿保存法を活用した帳簿書類の電子保存は、会計事務などに人材やコストを割けない中小企業におすすめです。

3.電子帳簿保存法の対象書類

電子帳簿保存法の対象書類とは、仕訳帳や総勘定元帳などの国税関係帳簿、貸借対照表、損益計算書などの決済関係書類、契約書や領収書などの取引関係書類です。さらに、電子的に授受された取引関係書類については電子書類と称されます。

注意点は、電子データ保存が認められている書類は、一貫して「電子データでの作成」が原則ということです。国税関係帳簿は、記録を最初から電子データ化し、保存する必要があります。そのため、「手書き」で作成した書類は、電子データ保存が認められていません。保存対象外の例としては、最初から手書きで作成した書類、途中で紙媒体に出力した書類、手書き部分を含む書類などです。

詳しくは下記の記事で解説しています。ぜひご確認ください。

▶︎関連記事:【2022年改正】電子帳簿保存法の対象書類とは?保存方法や期間、対象企業について解説!

4.電子帳簿保存法とe-文書法の関係

電子帳簿保存法とe-文書法は、「法律が適用される文書」の範囲が異なります。e-文書法は、複数の法律に適用されるもので、紙媒体での保存が義務付けられた文書の電子化に関する法律です。e-文書法は約250の法律に適用され、電子帳簿保存法は、国税に関する帳簿書類のみに適用されます。

▶︎関連記事:e文書法とは?対象となる書類や電子帳簿保存法との違いを徹底解説

e-文書法の対象となる文書の例

- 有価証券報告書

- 経営、人事、予算の関係資料

- 稟議書

電子帳簿保存法とe-文書法では要件が異なります。書類を作成する際は、要件で適用外にならないように、6つの要件を意識することが重要です。

e-文書法の適用要件

- 見読性:文字の可読性が確保されていること

- 完全性:情報が改変されていないこと

- 機密性:文書へのアクセスが制御されていること

- 検索性:目的に応じた情報が直ちに見つけられること

電子帳簿保存法の適用要件

- 真実性の確保

- 可視性の確保

電子帳簿保存法の適用要件に対応しながら業務効率化に繋げられる経理システムについては、下記の記事で詳しく比較紹介しています。

【区分別に解説】電子帳簿保存法の要件

電子帳簿保存法に対応する上では、不正や第三者の介入を防ぐために次の2つが求められます。

- 真実性の確保:改ざんされていないこと

- 可視性の確保:誰でも視認、かつ確認できること

以下で細かく説明をしていますが、基本として重要なのはこの2点だと捉えると理解がしやすくなるかもしれません。

対象書類を分類した先ほどの表を再掲しながら解説していきます。先述のように、電子帳簿保存法上での保存区分は以下の3つに決められています。

- 電子帳簿等保存(会計ソフトで作成された帳簿・書類をデータのまま保存する)

- スキャナ保存(紙の請求書等をスキャンして作成した画像データとして保存する)

- 電子取引(メールで受信したPDFやWebサービス上で受け取ったデータをそのまま保存する)

この3区分ごとに、保存要件を解説していきます。

①電子帳簿等保存

2022年1月1日より要件が緩和され、最低3つの要件を満たすことで電子データ保存が認められるように法改正されました。最低限の要件とは、「システム関係書類などの備え付け」、「見読可能性の確保」「税務職員による電子データのダウンロードに対応していること」です。

また、最低要件以外に整備されている要件を満たすことで「優良な電子帳簿」と認定されるようになりました。優良な電子帳簿は、確定申告時に本来の納税額と申告納税額の差額を支払う際に課される「過少申告加算税(原則10%)」が5%免税されます。

※令和5年度税制改正大綱により、2024年1月以降、「優良な電子帳簿」にあたる書類の範囲が明確化・限定化されます。詳しくはこちらの記事をご確認ください。

【表】優良な電子帳簿が満たすべき要件vs電子帳簿が最低限満たすべき要件

| 電子保存するための要件 | 優良な電子帳簿が満たすべき水準 | 電子帳簿に最低限満たすべき水準 | |

|---|---|---|---|

| 真実性の確保 | 訂正・削除履歴の確保 | ◯ | ー |

| 相互関連性の確保 | ◯ | ー | |

| システム関係書類などの備え付け | ◯ | ◯ | |

| 可視性の確保 | 見読可能性の確保 | ◯ | ◯ |

| 検索機能の確保 | ◯ ※1 | ー | |

| 税務職員による電子データのダウンロードに対応していること | ー ※1 | ◯ ※2 | |

※1 ダウンロードに対応しているときは検索機能の一部要件が不要

※2 優良な電子帳簿の要件を全て満たしているときは不要

真実性の確保

「真実性の確保」では、以下の3つの要件を満たす必要があります。

訂正・削除履歴の確保

帳簿をパソコンなどで作る際に、使用する会計ソフトなどが次の要件を満たす。

- 帳簿の電子データの訂正または削除を行った際、その履歴と操作内容を確認できるようにする。

- 帳簿の電子データ入力をその業務遂行にかかる期間を経過したあとに行った際は、その事実を確認可能にする。

相互関連性の確保

帳簿の電子データとその帳簿に関連する他の帳簿データで、その関連性を相互に確認できるようにする。

システム関係書類などの備え付け

帳簿の電子データ保存には、システム関係書類など(事務処理マニュアル、操作説明書、システムの概要書、仕様書など)を併せて備え付ける。

ただし、真実性の確保で最低限必要とされる項目は、「システム関係書類などの備え付け」のみです。それ以外の項目は、優良な電子帳簿に認定されるための要件です。

参照元:国税庁|電子帳簿保存時の要件

可視性の確保

可視性の確保では、以下の2つの要件を満たす必要があります。

見読可能性の確保

- 帳簿の電子データ保存をする場所に、パソコンとともに使われる電子計算機、ディスプレイ、プリンタ、プログラムなどの操作説明書を備え付ける。

- 電子データをディスプレイの画面および書面に整理し、わかりやすい状態で即座に出力できるようにする。

検索機能の確保

帳簿の電子データにおける検索機能が、次の要件を満たす。

- 帳簿の種類に応じて主要な項目(勘定科目、取引年月日、取引金額など)を検索条件に設定できるようにする。

- 記録項目のなかでも、日付と金額については、範囲を指定して検索できるようにする。

- 任意の記録項目を複数組み合わせて検索できるようにする

ただし、保存義務者が税務職員による電磁的記録のダウンロードの求めに応じることができるようにしている場合には、2.と3.の要件が不要となります。

可視性の確保で最低限必要とされる項目は、「見読可能性の確保」です。それ以外の項目は、優良な電子帳簿に認定されるための要件です。

参照元:国税庁|電子帳簿保存時の要件

本記事では、代表的な電子帳簿保存システム5社を徹底比較した資料を無料配布しています。電子帳簿保存法に対応できるシステムを検討したい方は、下記からご覧ください。

【関連する無料ガイドブック】

▶ 電子帳簿保存システム選び方ガイド【5社の比較表付き】

※すぐにPDF資料をお受け取りいただけます

②スキャナ保存

スキャナ保存する場合の要件は、書類の性格によって異なります。重要度の高い書類ほど、保管に求められる要件が厳しく決められています。

【重要書類】

- 取引の開始から終了までの取引内容を明らかにし、取引中に作成される書類の真実性を証明する書類(契約書、領収書、請求書、納品書など)

- 取引中に作成される書類で、所得金額の計算に直接影響を与える書類(借用証書、預金通帳、請求書など)

【一般書類】

- 資金や物の流れに直接影響を与えない書類(検収書、見積書、注文書など)

| 保存要件 | 重要書類 | 一般書類 | |

|---|---|---|---|

| 真実性の確保 | 入力期間の制限 | ◯ | ー |

| 解像度および読み取り | ◯ | ◯ | |

| タイムスタンプの付与 | ◯ | ◯ | |

| 読み取り情報の保存 | ◯ | ー | |

| ヴァージョン管理 | ◯ | ◯ | |

| 入力者等情報の確認 | ◯ | ◯ | |

| 可視性の確保 | 帳簿との相互関係性の確保 | ◯ | ◯ |

| 見読可能装置の備え付けなど | ◯ | ◯ | |

| システム開発関係書類などの備え付け | ◯ | ◯ | |

| 検索機能の確保 | ◯ | ◯ |

真実性の確保

1.入力期間の制限

- 重要書類:受領後、7日以内に入力する。規定がある場合は業務サイクル(通常2ヶ月以内)後、7日以内に入力する。

- 一般書類:適時に入力する。

2.解像度および読み取り

- 重要書類:解像度200dpi以上で、赤・緑・青の階調が256以上あること(24ビットカラー)

- 一般書類:グレースケールでも可

3.タイムスタンプの付与

- 重要書類:タイムスタンプ(日本データ通信協会が認定したものに限る)を約2ヶ月と7営業日以内に付与し、保存期間中にデータが改ざんされていないことを確認できる。また、データを検証できるようにする。

- 一般書類 :記録事項の入力が確認できる場合は、タイムスタンプ付与の代わりにできる。

ただし、クラウドなどを使用する場合は、入力期間内に電子データ保存したことが確認できれば、タイムスタンプ付与の代わりにできる。

4.読み取り情報の保存

- 重要書類:読み取り時の解像度、階調、サイズを保持する。また、A4サイズ以下のスキャンは、大きさの保持が不要となる。

- 一般書類:読み取った際のデータの大きさは保持が不要となる。

5.ヴァージョン管理

- 重要書類:訂正または削除を行った際は、その履歴と操作内容を確認できるようにする。

- 一般書類:重要書類と同じ。

6.入力者等情報の確認

- 重要書類:入力者または直接監督する者の情報を確認できる。

- 一般書類:重要書類と同じ。

可視性の確保

1.帳簿との相互関係性の確保

- 重要書類:帳簿とそれに関連する書類で、その関連性を相互に確認できるようにする。

- 一般書類:重要書類と同じ。

2.見読可能装置の備え付けなど

- 重要書類:一定の要件(カラーディスプレイ、画面が14インチ以上、4ポイント文字の判読可能など)を満たしたものを備え付ける。加えて、備え付けた装置の操作説明書を備え付ける。また、データが整理されており、該当書類と同程度明瞭に拡大縮小し印刷できる。

- 一般書類:カラープリンタでなくても可(グレースケールでの保存時)

3.システム開発関係書類などの備え付け

- 重要書類:書類作成に使用した会計ソフトなどの概要、操作説明書、開発時の書類の備え付けおよび保存の事務手続き書類を備え付ける。

- 一般書類:重要書類と同じ。

4.検索機能の確保

- 重要書類:取引年月日とその他の日付、取引金額、取引先に限定される。

- 一般書類:重要書類と同じ。

スキャナ保存制度については、以下の記事で詳しく紹介しています。

※令和5年度税制改正大綱により、2024年1月以降、スキャナ保存の要件が一部緩和されます。詳しくはこちらの記事をご確認ください。

関連記事:電子保存義務化の猶予が恒久に?令和5年度税制改正大綱を解説

③電子取引

電子取引に関する電子データの保存は、対象となる書類が幅広いことが特徴です。電子的に情報をやり取りした取引であれば、データの形式や種類に関わらず、保存対象に含まれます。

ただし、電子取引に関する情報を紙媒体に変換してやり取りした場合は、保存対象になりません。

真実性の確保

真実性の確保では、次の4つのいずれかを満たす必要があります。

- 電子データにタイムスタンプが付与されたあとに、取引先と電子データを授受する

- 電子データを授受したあと、7営業日以内にタイムスタンプを付与し、保存者や保存業務の監督者の情報が確認できるようにする

- 電子データの内容を操作した場合に、あとからその操作の記録を確認できるシステムか、内容を操作できないシステムを使用して保存する

- 内容の改ざんなどの不正を防止する規程を定め、その規程を遵守する

可視性の確保

可視性の確保では、下記4つの要件全てを満たす必要があります。

- 電子取引のデータ保存をする場所に、パソコン、プログラム、ディスプレイ、プリンタと、それらの操作マニュアルを備え付ける

- 電子データが秩序正しく整っており、かつ十分に判読できる状態でパソコンの画面や紙媒体に速やかに出力できる

- パソコンなどで使用する処理システムの概要書を備え付ける

- 検索機能(帳簿の検索要件1〜3)が備わっている

検索機能については、税務職員による電磁的記録のダウンロードの求めに応じることができるようにしている場合には、検索要件の2.と3.が不要となります。なおかつ保存義務者が小規模事業者である場合は、検索機能が不要となります。

電子取引に関する詳しい内容は、下記記事でも解説しています。併せてご覧ください。

※令和5年度税制改正大綱により、2024年1月以降、電子取引の保存要件が一部緩和されます。詳しくはこちらの記事をご確認ください。

関連記事:電子保存義務化の猶予が恒久に?令和5年度税制改正大綱を解説

2022年1月に改正された電子帳簿保存法の主な変更点

ここでは、2022年1月の改正電子帳簿保存法における変更点を解説します。変更点は、「導入手続きの簡略化」に関するものと、「保存義務化・罰則強化」に関するものがあります。今回の法改正は、過去に行われた法改正のなかでも、特に変更点が多いです。

改正の背景としては、経済社会におけるグローバル化・デジタル化の進展や、コロナウイルス感染症の拡大によりデジタル化の遅れが明らかになったことなどが挙げられます。

①税務署長による事前承認の手続き廃止

2022年1月1日以前は、電子データ保存やスキャナ保存の導入に、事前申請が必要でした。しかし、法改正によって、税務署長による事前承認の手続きが廃止され、電子保存の導入ハードルが低くなりました。また、電子取引は従来通り事前申請は不要なので、改正により国税関係帳簿・書類、電子取引すべてのデータ保存に対して「事前申請が不要」になります。

②スキャナ保存時に行うタイムスタンプの要件緩和

2022年1月1日以降は、タイムスタンプの付与期限が延長され、約2ヶ月とおおむね7営業日以内となりました。タイムスタンプとは、電子データがある特定の時刻に存在し、それ以降に改ざんが行われていないことを証明する技術です。タイムスタンプに付与された証明情報と、電子データの情報を比較し、「電子データの真実性」を簡単に確認することができます。

電子帳簿保存法で規定されているタイムスタンプは、BtoBあるいはBtoC以上に「自国認証局の信頼性」が重要視されているため、「一般財団法人日本データ通信協会」が認定したものに限られています。認定されたタイムスタンプ事業者は、認定マークの使用が許可されているため、見分けることが可能です。

③検索項目の要件緩和

帳簿書類の電子データ保存およびスキャナ保存は、必要とされる検索項目が削減され、日付、取引金額、取引先の3項目に限定されました。また、税務職員によるスキャナ保存書類のダウンロードは、検索要件の「日付や金額の範囲指定検索」「複数の任意の項目を組み合わせ検索」が不要になりました。

④内部統制のための適正事務処理要件の廃止

スキャナ保存は、不正の防止に必要とされていた相互けん制、定期的な検査、社内規程の整備などの「適正事務処理」の要件が廃止されました。よって、定期検査に必要な書類の用意が不要となり、保管にかかっていたコストを削減できるようになりました。また、以前は事務処理も2名以上必要でしたが、今後は1名で行うことが可能です。

⑤電子取引における電子データ保存の義務化

電子データでやり取りした国税関係書類は、従来は紙媒体での保存が認められていましたが、現在は、原則として紙媒体での保存が認められていません。電子取引は、電子データでの授受が対象です。「インターネット」を介した時点で電子取引と見なされるため、対象となる範囲が広いです。

そのため、自社は関係のない制度だと考えていると「対象範囲外と思われていた書類が、実は電子データ保存の義務対象だった」という事態を引き起こします。電子取引は、

- EDI取引

- クラウドサービス

- 電子メールへの添付

などの方法が該当します。加えて、電子データ保存は受領した書類にタイムスタンプの付与や、検索要件を満たして保存することが必要です。ただし、小規模な事業者については、税務職員による電子データのダウンロードに対応できる場合は、検索要件を満たす必要がありません。

なお、電子帳簿保存の変更に対応しきれていない事業者のために、特例として2年間の移行準備期間が設けられています。具体的には、2023年12月31日までの電子取引に限り、税務調査のときに提出できる形式であれば、電子データの紙媒体での保存が認められています。

※令和5年度税制改正大綱により、やむを得ない事情がある場合は、2024年1月以降も電子データを書面に出力して保存することが認められます。詳しくはこちらの記事をご確認ください。

関連記事:電子保存義務化の猶予が恒久に?令和5年度税制改正大綱を解説

⑥罰則規定の強化

電子取引データ保存、あるいはスキャナ保存の際に、隠ぺいや偽装などの事実が確認された場合、申告漏れに生じる重加算税が10%加重されることになります。なおこちらの罰則規定は、令和4年1月1日以降に法定申告期限等が到来する国税について適用されます。

以上6点が、改正された電子帳簿保存法の主な変更点です。今回の法改正を機に、現在多くの企業が電子帳簿保存法に対応したシステムの導入を始めています。

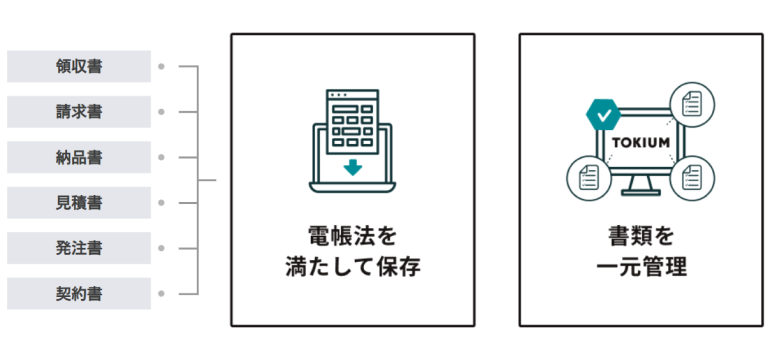

代表的な文書管理システム「TOKIUM電子帳簿保存」では、あらゆる国税関係書類(見積書・請求書・納品書・契約書・発注書等)をオンラインでまとめて管理することが可能です。

書類の電子管理ができることに加え、原本の受領とスキャン・データ入力・保管まで代行されます。そのため、電子帳簿保存法に対応する追加の手間をなくせるだけでなく、紙と電子データの二重管理からも解放され、完全なペーパーレス化を実現できます。

TOKIUM電子帳簿保存は、電子帳簿保存法に対応したシステムの証であるJIIMA認証を受けているサービスです。月額費用は、基本利用料(1万円〜)+書類の保存件数に基づく従量制で決まります。また、利用できるアカウント数は無制限なので、従業員が何名で利用しても追加料金が一切かかりません。したがって、企業規模に関わらず、最小限のコストで電子帳簿保存法への対応が可能です。

「法対応と業務効率化を同時に実現したい」という方は、下記リンクから詳細資料をご覧ください。

▶︎料金や機能・導入メリットがわかる【TOKIUM電子帳簿保存の資料をダウンロード】

▶︎ 料金表をダウンロード【電子帳簿保存システム5社の比較表付き】

※すぐにPDF資料をお受け取りいただけます

まとめ

この記事では、2022年1月1日以降の「電子帳簿保存法」について、法律の概要、対象となる要件、変更点について解説しました。電子データ保存が認められている書類は、国税関係帳簿、決算関係書類、取引関係書類などが対象です。保存される書類は、不正などを防ぐために、真実性と可視性の確保が要件として定められています。

電子帳簿保存法のポイント

- 国税に関係する帳簿書類の電子データ保存が可能

- 一部の例外を除いて、すべての法人と個人事業主が対象

- 電子化の際には、法律で定められた要件を満たす必要がある

2022年1月の改正ポイント

- 税務署長による事前承認の手続きが廃止

- 入力や検索の要件が緩和

- タイムスタンプの要件が緩和

- 適正事務処理の要件が廃止

- 電子取引に関する書類の電子データ保存が義務化(2年間の猶予期間あり)

- 不正や不備に対する罰則が強化