この記事は約 5 分で読めます。

給与支払報告書は、1月1日現在で給与の支払いを受け、なおかつ年の中途で退職したもののうち、支払った給与の総額が30万円を超える場合に提出を義務つけられています。そのため、給与などの支払いが30万円以上であれば提出が必要です。

→経理を、申請チェック”作業”から解放する。TOKIUM AI経費承認とは?

また、給与支払報告書は法人・個人を問わず、すべての従業員について提出する必要があります。ただし、30万円以下の場合は提出を省略することができます。なお、給与支払報告書は退職時における住所の市区町村の様式にあわせて提出します。

では退職者と連絡が取れなくなってしまった場合は、給与支払報告書をどのように請求すればよいのでしょうか?今回の記事では、給与支払報告書の提出方法と企業側が退職者と連絡が取れない場合の対処法についてお伝えさせて頂きます。

給与支払報告書の提出方法、提出期限は?

給与支払報告書の提出期限は、翌年の1月31日です。また給与支払報告書を提出する際には、個人別明細書と併せて、事業主ごとに作成した総括表を提出する必要があります。

また、給与支払報告書は確定申告を提出する税務署ではなく、給与の支払を受けている者の1月1日現在の住所所在地の市町村に提出します。

給与支払報告書(個人別明細書)を提出する場合は、提出する市区町村ごとに総括表を各1枚ずつ添付します。各市町村は、個人別明細書を受け取ることで「個人住民税」の計算ができます。

また、給与支払報告書はeLTAX(エルタックス)で電子申告をすることもできます。また送信する際には、「電子証明書」によって電子署名を行う必要があります。

ただし、税理士に申告書等の作成・送信を依頼している納税者の場合、電子証明書は不要です。eLTAX(エルタックス)を使う際はホームページより「利用者識別番号」の取得と、「eLTAXへの電子証明書の登録」を事前に行ってください。

『eLTAX』についてもっと詳しく知りたい方はこちらをご覧ください。

https://www.keihi.com/column/19655

退職者と連絡が取れない場合の対処法は?

問題のある退職者によっては、退職後に音信不通になるケースも少なからずあるようです。ただし連絡がつかない社員と言えど、給与の未払いがある場合には、その給与を支払う義務が発生します。

では社員が突然音信不通となり、連絡がとれなくなった時はどのように対処すればよいのでしょうか?次に、退職者が音信不通になった時の対処法についてご紹介します。とくに人事課や経理課の業務に携わっている方は、万が一に備えてチェックしておきましょう。

まずは緊急連絡先に連絡

携帯電話がつながらないとはいえ、企業に勤めていたからには緊急連絡先として自宅の連絡先など登録しているはずです。可能な範囲で連絡を試みたうえで、離職手続きを行う必要があります。また、連絡した日と時間は証拠として残すために全て記帳しておきましょう。

また音信不通等の状態で制服や健康保険証、鍵等の会社の備品の返却がない場合に給与の支払を済ませてしまうとより一層貸与物の返却が困難となります。

これを防ぐためには、最終分給与を振込から現金渡しにするなど変更し、貸与物の返却と交換に支給する必要があります。ただ単に無断欠勤を繰り返す等の社員への対応は、懲戒処分などで対処します。

もしこのような場面に出くわした時は、まず会社の規則、雇用契約内容を確認しましょう。解雇・退職に関する規程に「無断欠勤○○日以上」等といった明記があれば、規則に基づいた離職手続きを行うことができます。

引用先:https://koyo.info/ttre.html

電話連絡が難しい場合、封書(郵便)で連絡

もし電話連絡がつかない社員に対しては、封書(郵便)で連絡しましょう。また、書類を送付する際には内容証明郵便や特定記録で送付しましょう。内容証明や特定記録で送付することで、文書が確実に相手に到達したことを確認することができるようになります。

(封書連絡の参考例文)

| 表題 「ご連絡」 ○月○日に○○さんが休まれて以降、当社より電話連絡を致しましたが連絡がとれない状況となっています。 この状態が続きますと、規則(雇用契約)に則るため○月○日付で退職となります。 先ずは会社まで一度連絡を入れて頂くよう、よろしくお願いします。 |

引用先:https://koyo.info/ttrete.html

退職者の義務とは?

退職者は、給与支払報告書の総括表と個人別明細書を期限までに提出する義務があります。また、企業は人員から給与支払い報告書を請求する必要があります。

ただ、退職者のなかには必ずしもクリーンな状態で辞める人ばかりではありません。上司や同僚と揉めて音信不通になり、会社に何の連絡もなく退社してしまうような困った社員も少なくないようです。しかし、どんなに連絡が取れないからとはいえ、企業は給与の未払いがあれば給与を支払う義務が発生します。

とくに雇用に関係する助成金の給付をうける企業であれば、社員の離職手続きに対して離職理由を解雇と記載することは極力避けたいところです。また、いくら連絡が取れないとはいえ勝手に企業側で自己都合退職として手続きを進めると、後にトラブルの原因にもなりかねません。

給与支払報告書の個人別明細書の提出方法は?

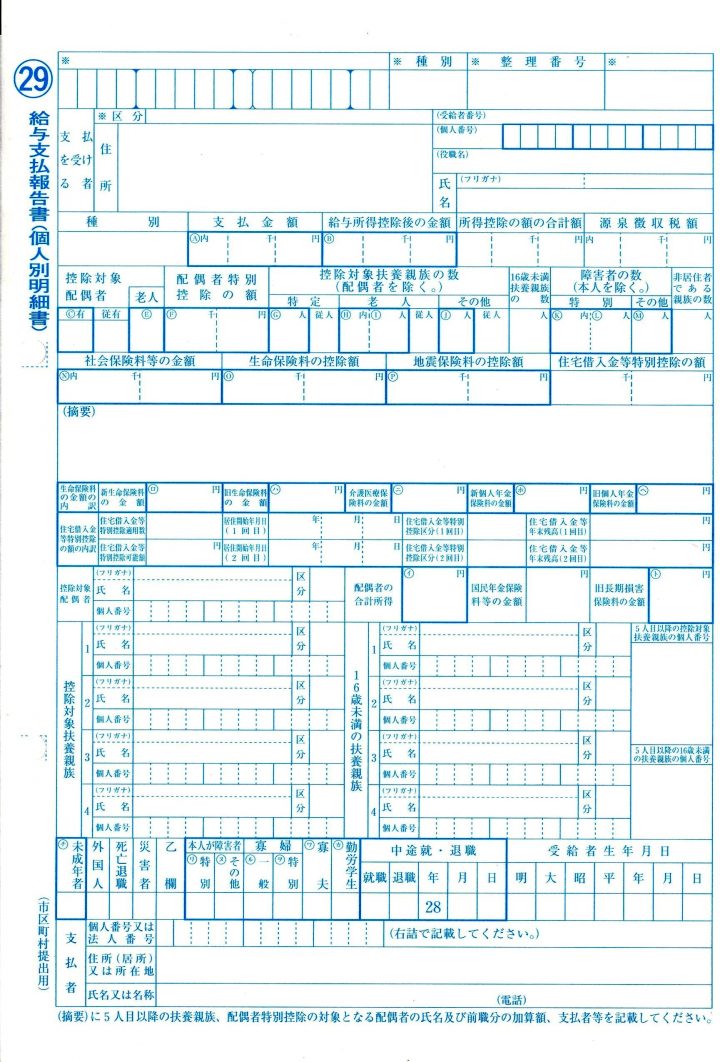

個人別明細書は、3~4枚綴りの複写式になっています。1枚目~2枚目は給与支払報告書(個人別明細書)として使用し、市町村に提出します。3枚目~4枚目は給与所得の源泉徴収票となり、3枚目の給与所得の源泉徴収票がある人は税務署、4枚目の給与所得の源泉徴収票は受給者に提出します。

給与支払報告書の個人別明細書の書き方

では、給与支払報告書にはどのような項目があるのでしょうか?次に、給与支払報告書(個人別明細書)に必要な項目と書き方についてご紹介します。

給与支払報告書(個人別明細書)に記載する事項としては、住所と氏名とマイナンバー、支払金額、給与所得控除後の金額、所得控除の額の合計額、源泉徴収税額、その他の控除等、受給者の生年月日を記載し、最後に支払者の住所、氏名、電話を記載します。

引用先:https://www.city.ise.mie.jp/

「住所」欄

住所欄には、退職した年の1月1日現在の住所を記載します。

支払金額

その時の給与支払総額を記入します。また、給与支払明細書には左上に数字が書かれています。たとえば左上の数字が「28」であれば、平成27年1月1日から12月31日までの1年間に確定した給与支払総額を記入します。

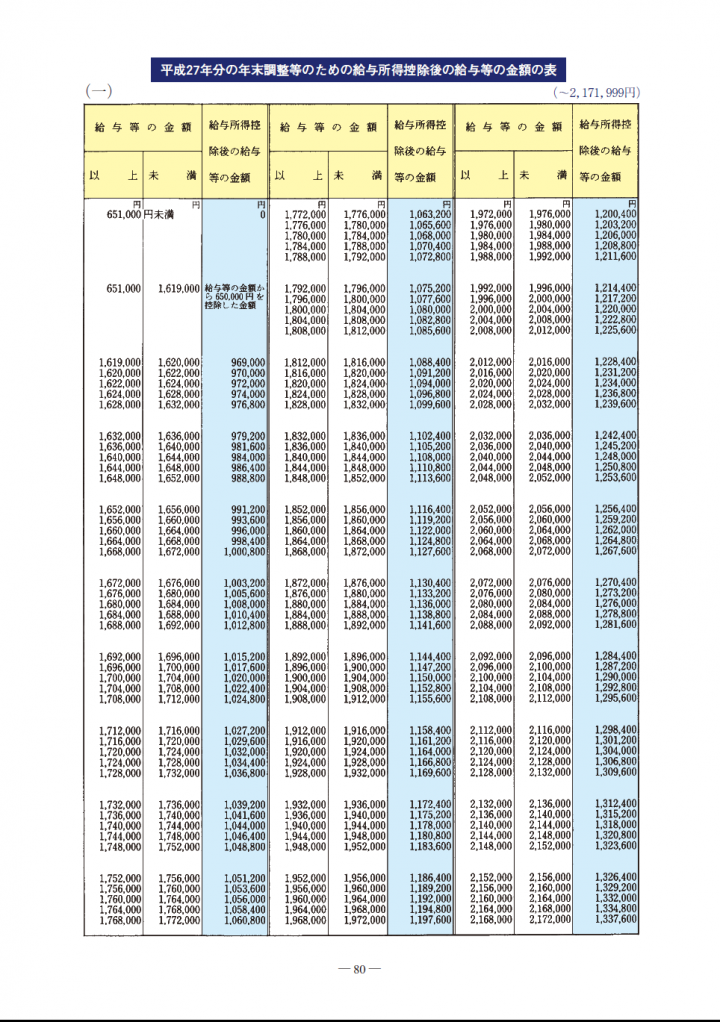

給与所得控除後の金額

支払金額は、その時の「年末調整等のための給与所得控除額後の金額の表」に金額をあてはめて記入する金額を求めます。

引用先:https://biz.moneyforward.com/payroll/basic/payroll-report/

たとえば、上記の金額の表を参考にする場合、給与収入が700万であれば給与等の金額6,600,000円以上10,000,000未満に該当します。給与等の金額が6,600,000円以上10,000,000未満の場合の給与所得控除後の金額は、給与等の金額に90%を掛けた後、120万円を差し引くことによって求めることができるため、700万円×90%-120万円=5,101,000円となります。年末調整をしない場合は、空欄のまま提出します。

所得控除の額の合計額

所得控除額の合計額は、社会保険料控除、小規模企業共済等掛金控除、生命保険料控除、地震保険料控除、障害者控除、寡婦(寡夫)控除、勤労学生控除、配偶者控除(または配偶者特別控除)、扶養控除、基礎控除の合計額を記入します。年末調整しない場合は、空欄のままで大丈夫です。

源泉徴収税額

年末調整後、手元に届いた「源泉所得税及び復興特別所得税」の合計額を記入します。年末調整をしない、もしくはできない場合は会社在籍時の給与、賞与から天引きした所得税の合計額を記入しましょう。

その他控除額

配偶者(配偶者控除を受けているもの)がいれば、有に〇をします。また配偶者控除を受けていない場合は、無に〇をします。なお、配偶者控除を受けていたとしても70歳以上の場合は、老人欄に〇をします。

「中途就職・退職者」欄

受給者が退職した年の中途で就職、退職したら記入します。

「適用」欄

控除扶養親族又は16歳未満の扶養親族が5人以上いる場合は、摘要欄に扶養親族の氏名を記入します。なお、氏名の前にはカッコ書きで1から始まる連番の記入が必要です。

【例】(1)佐藤一郎(2)佐藤次郎(非居住者)(3)佐藤三郎(年少)

給与支払報告書の総括表の書き方

次に、給与支払報告書(個人別明細書)と同時提出が必要な給与支払報告書(総括表)に必要な項目と書き方についてご紹介します。

総括表は、個人別明細表を比べると金額の計算がないことから簡単です。支払期間、所得税の源泉徴収をしている事務所又は事業所の名称、(様式によっては、従業員数)、所在地、代表者氏名を記入し、最後に提出区分に○をすれば完成です。

引用:佐世保市 http://www.city.sasebo.lg.jp/zaimu/simzei/kyuyoshiharai.html

給与の支払い期間欄

報告人員に対し、給与を支払った期間を記載します。

従業員数

企業の従業員数を記入します。

所得税の源泉徴収をしている事務所又は事業所の名称欄

給与所得について所得税の源泉徴収を行っている事務所等の名称を記載し、代表印を押印します。(もし事務所等のゴム印があればそちらを使用しても構いません)

所在地欄

事務所等の所在地を町名や番地等を記入し、ふりがな及び郵便番号を記載します。

給与支払者が法人である場合の代表者の氏名欄

代表者の氏名を記載し、社印を押印します。(代表者名のゴム印があれば、そちらでも構いません)

提出区分欄

1月1日現在の在職者及び前年中の退職者について提出する場合は「年間分」を〇で囲み、前年中退職者のみ提出する場合は「退職分」を〇で囲みます。

給与支払者番号欄

市区町村から通知を受けた給与支払者番号を記載します。なお、初めての場合は「新規」を〇で囲みます。

引用先:https://keiritsushin.jp/keiri-info/qa/resident_tax/

給与支払報告書の総括表の提出方法は?

枚数は、1事業につき1枚提出します。様式は、原則として市区町村から送付される総括表に対して記入するため、フォーマットは提出先の市区町村にあわせてダウンロードします。

『給与支払報告書の書き方』についてもっと詳しく知りたい方はこちらをご覧ください。

https://www.keihi.com/column/5421

まとめ

どんな都合であれ、退職者とは円満な手続きをして終えたいものですよね。退職者が現れたら、早急に連絡を取りましょう。

連絡が取れない場合も、すぐに諦めてはいけません。もし連絡が繋がらない社員の携帯電話に連絡しているのであれば、自宅に連絡すれば繋がる可能性があります。また、退職者との間に何らかのトラブルがあって連絡先が困難であれば、上記の方法を試して連絡してみましょう。

※すぐにPDF資料をお受け取りいただけます