この記事は約 5 分で読めます。

一括償却資産とは、20万円未満の固定資産で、個別に固定資産を管理せずに「一括で」3年かけて償却する資産のことです。

混同しやすいものに少額減価償却資産があります。少額減価償却資産とは、中小企業等が30万円未満の資産を使い始めた年度に全額を損金にできるものです。

一括償却資産・少額減価償却資産どちらも節税メリットがあるので、選択できる場合は積極的に活用しましょう。

→ダウンロード:マンガで分かる!インボイス制度開始後の「隠れ課題」とは?

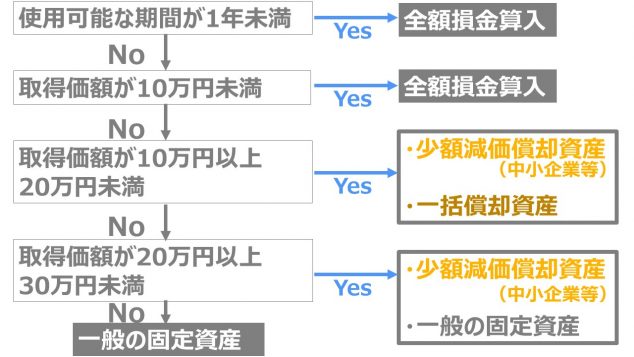

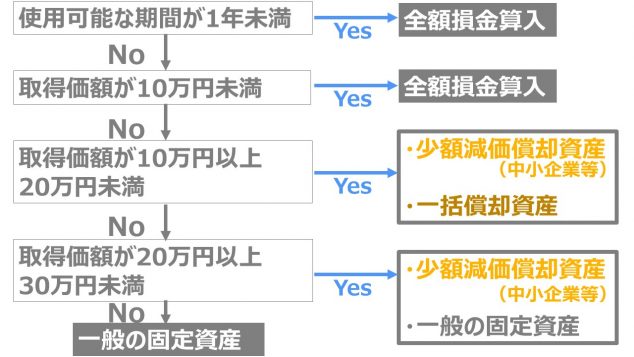

節税効果が高い固定資産の判定フローチャートは以下の通りです。

【節税効果の高い判定フローチャート】

この記事では、節税のために経理担当が知っておきたい「一括償却資産」と「少額減価償却資産」について、上場企業の固定資産の担当をしていた筆者が詳しく解説します。わかりやすく説明していきますのでぜひ、参考にして節税につなげてください。

一括償却資産と少額減価償却資産とは?違いは?

基本的には、10万円以上のものは固定資産として資産に計上して、耐用年数ごとに減価償却します。例外として一括償却資産と少額減価償却資産があります。

- 一括償却資産:10~20万円未満の資産を個別に管理せず3年で一括で償却

- 少額減価償却資産:10万円以上30万円未満の資産を事業年度で全額損金算入。 (中小企業等のみ)

それぞれの特徴を解説した後、一括償却資産と少額減価償却資産の違いをみていきます。

一括償却資産とは

一括償却資産とは、取得価額が20万円未満の固定資産のことです。新品でも中古でも、どちらでもOK。特徴としては、上の図の通りある事業年度で使い始めた (=事業の用に供した)一括償却資産を個別に管理することなく一律で3年で減価償却すること。一般的な固定資産は、使い始めた時に固定資産台帳に一つずつ載せて、月割りで減価償却費を計算します。

一方で、一括償却資産は取得した年度ごとにまとめて管理し (=1つずつは管理しない)3年で減価償却を行います。一括償却資産が認められている意味合いとしては事務処理の簡略化。少額な固定資産も一つずつ管理して減価償却費を月割りで計算するのは手間がかかってしょうがないので、この特例が認められています。

一括償却資産については国税庁「〔少額の減価償却資産及び一括償却資産 (令第138条及び第139条関係)〕」にも詳しく書かれているので参照してください。

少額減価償却資産とは

少額減価償却資産とは、中小企業者等が取得した取得価額10万円以上30万円未満の固定資産。こちらも、新品でも中古でも、どちらでもOKです。

取得価額の全額を会計上費用に計上し、税金計算上も取得価額の全額を当期の損金の額に算入します。一度に損金算入できるので、節税効果が大きいですね。

なお、この規定の適用を受けられるのは、青色申告をする中小企業等に限られていて、一事業年度につき、合計300万円までとなっています。

一括償却資産と少額減価償却資産の違いとは

全額損金算入ができる10万円未満の固定資産と、一括償却資産・少額減価償却資産の違いをまとめると以下の表の通りです。

| 10万円未満の少額資産 | 一括償却資産 | 少額減価償却資産 | |

|---|---|---|---|

| 青色申告書 | 不要 | 不要 | 必要 |

| 適用できる法人 | 全法人OK | 全法人OK | 中小企業者等のみ |

| 対象になる資産 | 10万円未満 | 10万円以上20万円未満 | 10万円以上30万円未満 |

| 事業年度ごとの上限 | なし | なし | 300万円まで |

| 明細書の添付 (確定申告) | 不要 | 必要 | 必要 |

| 固定資産税 (償却資産税) | 非課税 | 非課税 | 課税※ |

※課税標準額が150万円(免税点)未満の場合は、課税の対象となりません。

一括償却資産と少額減価償却資産として税務申告する際には、事前の申請は必要ありませんが、確定申告の際にそれぞれ「一括償却資産の損金算入に関する明細書」「少額減価償却資産の取得価額に関する明細書」を添付します。

資産ごとに一括償却資産にするか、少額減価償却資産にするか決めてOKです (中小企業等の場合)。

なお、償却資産税という税金は厳密には存在しませんが、固定資産税の呼び方の一つとして広く使われています。

一般的な固定資産・一括償却資産・少額減価償却資産の3つ、どれを選ぶべき?

固定資産を取得した際には、償却方法を「一般的な固定資産」「一括償却資産」「少額減価償却資産」の3つからどれを選択するかを決めなくてはなりません。

取得価額の考え方と、選択方法を解説します。

一括償却資産と少額減価償却資産を適用する場合の取得価額の判定

一括償却資産は10万円以上20万円未満、少額減価償却資産は10万円以上30万円未満と取得価額の金額に制限がありますが、そもそも取得価額はどのように決めるのでしょうか。

【取得価額の金額】

- 税抜経理方式:税抜価格

- 税込経理方式:税込価格<

取得価額は、法人が税抜経理方式を採用しているのであれば「税抜価格」、税込経理方式を採用しているのであれば「税込価格」で判定します。

具体例で見ていきましょう。

中小企業が以下の金額のパソコンを購入した。

- 税抜き290,000円

- 税込み319,000円

税抜経理方式を選択している場合は少額減価償却資産として290,000円を費用処理できる。一方、税込経理方式を採用している場合は30万円を超えているので少額減価償却資産にはできず、通常の固定資産として扱う。

続いての例は、複数の法人や個人がお金を出し合って資産を共同で購入した場合です。

この場合、共有持分で按分した後のそれぞれの取得価額で少額減価償却資産や一括償却資産に該当するかどうかの判定を行います。

個人事業主Aと個人事業主Bが事務所を共有 (持分はA:60%、B:40%)している。AとBが応接セットを60万円で共同購入した場合、取得価額は以下の通り。

- 個人事業主A:60万円 × 60% = 36万円 … 通常の減価償却

- 個人事業主B:60万円 × 40% = 24万円 … 少額減価償却資産の特例 (又は通常の減価償却)

固定資産を取得したときの判定方法

固定資産を取得した際に節税効果の大きい判定フローチャートは上の図の通りです。

以下では固定資産の金額別に整理して解説します。

10万円未満のものを購入した

10万円未満のもの (又は使用可能期間が1年未満のもの)は、重要性が低いものとして、購入時に消耗品費として費用処理することができます。

実は、10万円未満 (又は使用可能期間が1年未満のもの)のものであっても、全額費用処理をするかどうかはその法人の任意で決めることができ、減価償却資産としても構いません。

しかし、早く費用化すればするほど節税になるので、実務上は10万円未満なら全額費用処理をする、と考えておけば問題ないでしょう。

10万円以上のものを購入した

10万円以上のものは固定資産となります。そのため、減価償却をする必要があります。

ただし、10万円以上で固定資産に該当することになったものでも、以下のものについては通常の減価償却以外の方法を選択することができます。

- 20万円未満:「一括償却資産」として処理可能。

- 20万円以上30万円未満:一括償却は不可。

ここで言う中小企業等とは租税特別措置法で定められている法人です。

普通法人の場合は以下の通り定義されています。

資本金の額が1億円以下の法人で、資本金の額が1億円超の大規模法人1社に発行済株式の2分の1以上を所有されていない、又は、複数の大規模法人に発行済株式の3分の2以上を所有されていない法人

また、平成 28 年度の税制改正で本制度の対象となる中小企業者等について、「常時使用する従業員の数が 1,000 人以下の法人」に限定されました。

一括償却資産・少額減価償却資産を選ぶメリット・デメリットは?

一括償却資産や少額減価償却資産を選ぶメリットとデメリットを知っておくことで、適切な資産区分を選ぶことができます。

- メリット:早期の経費算入で節税効果がある

- デメリット:利益を押し下げる

国税庁が出している耐用年数表によると、20万円未満の固定資産 (主に器具備品)の耐用年数は、3年を超えるものがほとんどです。

例えば、金属製の事務机は15年、パソコンは4年など、設定されている耐用年数が3年を超えるものであっても一括償却資産として処理をすれば、3年間で取得価額の全額を経費にすることができますので、節税を通して資金繰りが改善するメリットがあります。

また、少額減価償却資産の特例を利用した場合も節税メリットがあります。例えば、事業年度末に減価償却資産を取得した場合、通常は1ヶ月分の減価償却費しか計上することができませんが、この特例を利用すれば、たとえ事業年度末だったとしても、取得価額の全額を経費にすることができます。一括償却資産、少額減価償却資産のどちらも選択できるのであれば、全額を損金算入できる少額減価償却資産を選択した方が、より節税になります。

一方で、費用処理もしくは償却期間を短くするデメリットも存在します。具体的には、「節税」と表裏一体で、費用処理もしくは償却期間を短くすることは、その分利益を押し下げることになります。そのため、銀行から融資を受けようとしている場合や、投資家から出資を受けようとしている場合には、利益が出ていないといった理由から、マイナス方向に働く可能性があります。

また、資産を購入するということは、会社のキャッシュを減らすことになりますので、「使わないかもしれないけど、節税のために買っておこう」といった考えで資産を購入することはおすすめしません。

一括償却資産・少額減価償却資産、こんな場合はどう処理する?

一括償却資産、少額減価償却資産の判定をする際に迷いそうな例を解説します。

より詳しく判定方法を知りたい方は参考にしてください。

【設例1.】青色申告書を提出する個人事業主が、1台24万円のパソコンを24回払いで購入した場合

この方は、青色申告書を提出する中小企業者等に該当し、購入したパソコンの金額は30万円未満であることから、少額減価償却資産の特例を適用することができます。

購入時にお金を全額支払ったかどうかは別の話。

「取得価額相当額」を会計上費用として処理をしておけば、一定の要件の下、税金計算上損金の額に算入されることとなります。

通常の減価償却を行うこともできますが、基本的には、少額減価償却資産処理をした方が取得価額の全額を経費にでき、当期の税金の額を抑えることができます。

【設例2.】青色申告書を提出する個人事業主 (免税事業者)が、1台税抜198,000円のパソコンを現金一括払いで購入した場合

消費税の免税事業者 (消費税の申告納税をする必要の無い事業者)であれば、税込金額で判断します。税抜198,000円は、税込で213,840円となります。

したがって、一括償却資産処理をすることはできませんので、30万円未満の資産ということで、少額減価償却資産の適用を検討することとなります。

この方は、青色申告書を提出する中小企業者等に該当しますので、少額減価償却資産の特例を適用することができます。

『減価償却の定率法』について詳しく知りたい方はこちらの記事もあわせてご覧ください。

一括償却資産と少額減価償却資産とは?違いは?|まとめ

- 一括償却資産:10~20万円未満の資産を個別に管理せず3年で一括で償却

- 少額減価償却資産:10万円以上30万円未満の資産を事業年度で全額損金算入。 (中小企業等のみ)

一括償却資産、少額減価償却資産を選択できる場合、実務では節税のために積極的に選択すべきです。

どれだけ節税につなげられるかは経理の腕の見せ所ですから、会社にとっての最適な処理を選択してくださいね。

本記事では、電子帳簿保存法・インボイス制度への対応について解説した資料を期間限定で無料配布しています。自社の法対応に不安が残る方は、下記よりダウンロードしてご覧ください。

▶ 電子帳簿保存法・インボイス制度対応ガイド【全20ページ | 対応方針まで丸わかり】

※すぐにPDF資料をお受け取りいただけます

この記事を監修した人

税理士入野拓実

27歳で税理士試験合格→28歳で税理士登録後、即独立。自称「とっつきやすい系税理士」。

得意分野:フリーランスの法人化/中小企業の経営分析/自力申告サポート/独立起業支援

入野拓実税理士事務所 / 合同会社3Legs:https://irinotax-blog.com/