この記事は約 4 分で読めます。

ビジネスの世界に身を置いていると企業価値○億円とか時価総額○億円といったニュースをよく耳にします。また、将来の資産形成に向け株式投資などを検討したり、あるいはすでに投資を始めていらっしゃる方も多いかと思います。

→【PBR向上のヒント多数】 「CFO思考」著者 徳成氏、元サッカー日本代表監督 岡田氏などが登壇!企業価値向上を考えるリアルカンファレンス開催

株価が高いのか安いのか判断する指標のひとつとして、PBR(株価純資産倍率)があります。

PBRとは、株価と1株当たり純資産の額を比較して、株価の割安感や割高感を判断する投資尺度です。

本稿では、まず株価とは何か、企業価値との関係はなにかなどまず基本的なことを解説します。その上で、投資判断の指標のひとつであるPBR(株価純資産倍率)について具体的な計算式なども含めご紹介いたします。

PBR(株価純資産倍率)とは?PBRでなにがわかる?

PBRは、企業の財務部門や投資家なら誰もが気にしている重要な投資尺度のひとつです。

PBR(株価純資産倍率)とは?

PBRとは、株価が1株当たり純資産の何倍まで買われているか、すなわち1株当たり純資産の何倍の値段が付けられているかを見る投資尺度です。現在の株価が企業の資産価値に対して割高か割安かを判断する目安として利用されます。

【PBRの計算式】

PBR=株価÷(純資産(簿価)÷株式数)

PBR(株価純資産倍率)の計算方法を【例題】で解説

株式数1,000株のA社、B社があります。それぞれの貸借対照表は下図の通りです。株価は両社ともに300円です。どちらの株を買った方が良いでしょうか?

まず、貸借対照表から一株当たりの純資産を計算します。A社は500円、B社は250円になります。株価は300円ですので、A社は割安感、B社は割高感があるといえます。

PBRを計算してみましょう。PBRの計算式を使って両社を計算すると、次の通り、A社のPBRは0.6、B社のPBRは1.2となります。PBRが低ければ低いほど割安感があると判断できます。

PBRで何がわかる?PBRが小さいほど割安!

PBRが小さいほど株価が割安であることを示します。1株当たり純資産は、会社の全資産を売却した場合に株主が1株につき手にする金額であり、PBRが1倍ということは、株価が1株当たり純資産と同額ということになります。

PBRが1倍を下回るということは、理論上は、今株式を買って会社を売却すれば確実に利益を得ることができることを意味します。その段階まで株価が下がっているのは下がりすぎではないかとの判断も成り立つことになります。

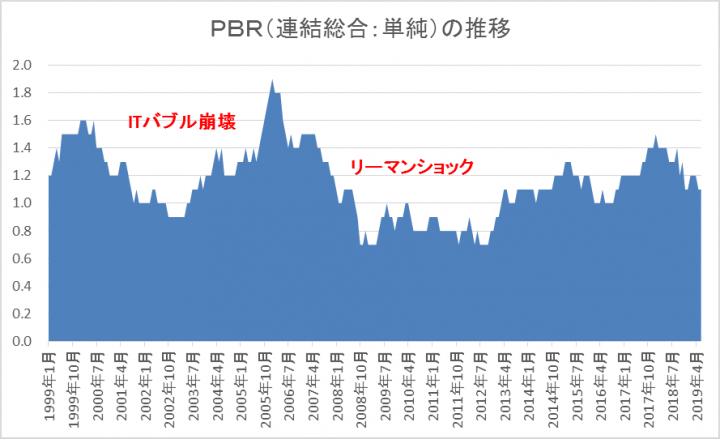

PBRは経済状況など影響を受け日々変化する

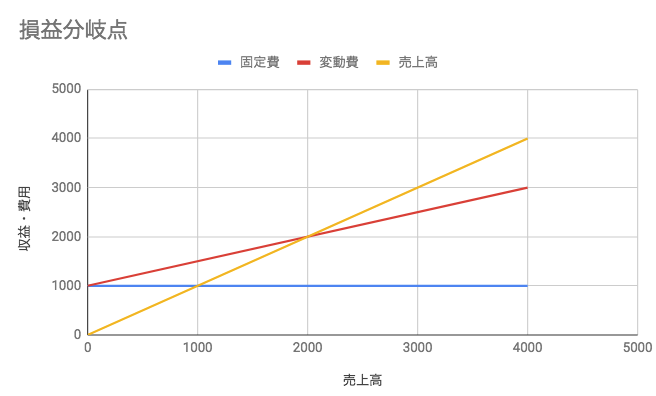

株価は当然ながら刻々と変化しています。当然PBRの変化することになります。それでは、PBRは社会情勢や経済状況のどのような影響を受けてどのように変化するのでしょうか。PBRが小さくなるということは株価が下がることを意味します。

下記グラフは過去20年の市場第一部のPBRの推移を示しています。ITバブルの崩壊やリーマンショックなどで経済状況の悪化した局面では、当然株価は下がり、結果としてPBRも小さくなっていくことがわかります。

【出典】その他統計資料 | 日本取引所グループ – JPXを筆者にて編集

マイナスのPBRはあり得る?

理論上はあり得ます。PBRの計算式は、株価÷(純資産(簿価)÷株式数)ですので、マイナスになる場合は、純資産(簿価)がマイナスになっている場合です。純資産がマイナスということは債務超過であることを意味します。

上場会社の場合、債務超過の状態となった場合には、1年以内に債務超過の状態でなくならないと上場廃止になってしまいますので、まぁあり得ない状況です。普通の投資家は、債務超過の会社の株を購入しようとは考えませんよね。

株価・企業価値・PBRの計算式を整理してみる

前述したとおりそれぞれの計算式は次の通りです。

- 株価=企業価値÷株式数

- 企業価値=純資産(時価)+将来価値

- PBR=株価÷(純資産(簿価)÷株式数)

これから導き出される計算式は次の通りとなります。

PBR=企業価値÷純資産(簿価)

すなわち企業価値(=純資産(時価)+将来価値)が純資産(簿価)を下回るとPBRが1を下回ることになり割安感が出てくることになります。

そもそも株価はどうやって決まる?企業価値との関係は?

株価はスバリ「株価 = 企業価値÷発行済み株式数」の計算式で決定されます。発行済み株式数は自明のため、「企業価値とはなにか?」が重要となります。

【株価の計算式】株価=企業価値÷発行済み株式数

企業価値とは

企業価値の評価額については、実務上、M&Aの場面でよく使われます。企業価値の評価方法は多岐にわたっていますが、大きく3つの方法に分けることができます。興味のある方は検索サイトで詳細を確認ください。

評価方法1.「インカムアプローチ」

収益からアプローチする方法で、「DCF法(割引キャッシュフロー法)」や「収益還元法」などがあげられます。

評価方法2.「コストアプローチ」

資産の価値からアプローチする方法で、と言われています。このタイプには「簿価純資産法」や「時価純資産法」などがあります。

評価方法3.「マーケットアプローチ」

他社との比較に観点を置いたアプローチする方法で、「類似企業比較法(類似企業株価指標倍率法)」や「類似業種比較法(類似業種比準価額法)」などがあります。

| 評価方法 | 評価の視点 | 具体的な手法 |

| インカムアプローチ | 将来どれだけ稼ぐか? | DCF 収益還元法 |

| コストアプローチ | 過去にどれだけ稼いだか? | 簿価純資産法 時価純資産法 |

| マーケットアプローチ | 今現在の相場はいくらか? | 類似企業比較法 類似業種比較法 |

中小企業の企業価値算出方法

中小企業等株式が流通していない場合で採用されるのは、「コストアプローチ(純資産法)と「インカムアプローチ(収益還元法)」の組み合わせです。後述するPBRを理解する上で、この企業価値算出方法はとても参考になります。

【中小企業の企業価値計算式】

企業価値=純資産(時価)+将来価値

純資産(時価)とは、財務諸表上の純資産をベースに資産や負債を時価に修正して純資産を再計算します。例えば、保有する土地などの資産を時価に修正したり、隠れ負債の洗い出しなどを行って純資産(簿価)の洗い出しを行います。

将来価値とは、その企業が将来にわたって生み出す純利益を指します。企業は、今保有する事業資産を活用して、将来の更なる価値(純利益)を生み出すことが期待されています。M&Aでは3~5年の将来価値を加算しているのが一般的です。

PBRを活用する際の3つの留意点

株式投資や自社の株価を評価する際に重要な指標となるPBRですが、その利用には3つの留意点が必要です。

留意点1. 純資産より将来価値が重要視されるケースが多い

多くのスタートアップ企業は、投資負担が大きく純資産がマイナスとなることも少なくありません。しかし、純資産がマイナスであっても、先進的な技術やサービスによって新たなマーケットを創出し利益を上げることが期待できるのであれば、上場した際には期待値による株価で売り出しが可能となります。

逆に、純資産が十分にあったとしても、今後、縮小する市場で事業展開し赤字に転落しかねないリスクがあると投資家など市場がみなせば株価は下落し、PBRも1を割り込むことになります。将来利益を稼げる事業展開ができるかどうかが株価という評価としてあらわれてくることを理解することが重要です。

留意点2. 純資産(簿価)は、純資産(時価)と乖離していないかを確認する

不正会計を行った企業の株価が大きく下落したニュースを耳にされた方は多いかと思います。企業が公表する財務諸表は、真実性を前提としていますが、相対的な真実性であり時には意図的な不正の可能性もあります。

企業の立場からすれば、一時的には厳しい評価にさらされることがあっても、実態に近しい財務情報を市場に対して不断に提供する姿勢が求められます。逆に投資家の立場からすれば、財務諸表が企業の実態を正しく表現しているかの「財務諸表を読み解く力」が求められます。

留意点3. PERやROEなど他の投資指標も確認する

PBRが1を割っているから割安感があると考えて、投資に走るのは危険な考え方です。PBRの低さは、必ずしも株価の割安さを示しているものではなく、財務内容の悪化や将来性への不安が原因となっているということを考慮しなければなりません。。

他の経営指標も含めて経営状況を分析し、投資判断を行うことが必要です。例えば、PER(株価収益率)やROE(株主資本利益率)といった他の指標も併せて参考にする必要があります。

まとめ

PBRは明確な割安の基準として多くの投資家に認識されています。非常にシンプルですし、多くの株式サイトでも企業ごとのPBRがリアルタイムに確認することができます。

株価は需要と供給の関係で決まります。多くの投資家に認識されているPBRが高すぎたり低すぎたりすることには何らかの理由があると考える必要があります。そのためには、その企業の市場におけるポジショニングや純資産の質などの周到な調査や投資指標を駆使した分析など自己責任による投資判断のスキルアップが求められます。

本記事では、電子帳簿保存法・インボイス制度への対応について解説した資料を期間限定で無料配布しています。自社の法対応に不安が残る方は、下記よりダウンロードしてご覧ください。

▶ 電子帳簿保存法・インボイス制度対応ガイド【全20ページ | 対応方針まで丸わかり】

※すぐにPDF資料をお受け取りいただけます